Les discussions sur la définition du futur agenda pour le développement sont entrées dans une phase très active dans la perspective du sommet des chefs d’État de septembre 2015. Comme le précédent, l’agenda post-2015 s’appuiera sur des objectifs concrets de développement. Lors de la Conférence Rio+20 en 2012, les participants se sont entendus pour fusionner les agendas du développement humain et du développement durable. Ainsi, après 2015, des objectifs du développement durable (ODD) devraient venir compléter les objectifs du millénaire pour le développement (OMD) qui n’auront pas été atteints.

Un enjeu crucial des discussions en cours porte sur le financement de ce futur agenda. Selon une estimation réalisée par la Direction des affaires économiques et sociales du Secrétariat des Nations unies (DESA – Department of Economic and Social Affairs), les besoins globaux d’investissements pour atteindre les objectifs du prochain agenda sur le développement durable sont de l’ordre de plusieurs milliers de milliards de dollars par an (UNTT, 2013a). Parmi les travaux traitant de cette question, il convient de souligner la récente publication du rapport du Comité intergouvernemental d’experts sur le financement du développement durable (ICESDF – Intergovernmental Committee of Experts on Sustainable Development Financing)1. Selon ce rapport, qu’elles soient privées ou publiques, domestiques ou internationales, toutes les sources de financement doivent être mobilisées et utilisées de manière efficace afin de contribuer au financement du développement durable. Les capacités d’épargne existantes sont considérables et parvenir à réallouer une partie infime de ce stock aurait des implications importantes sur le financement du développement. Le défi consiste à mettre en place les bonnes incitations, ainsi que les institutions, les régulations et les réglementations appropriées afin de mobiliser les ressources existantes et de canaliser une partie de ces ressources vers le financement des futurs ODD2.

Cet article porte sur les systèmes financiers dans les pays d’Afrique subsaharienne (AfSS), sur leur capacité à mobiliser les flux privés domestiques et à allouer ces flux de manière efficace pour financer le développement des économies. Il s’intéresse plus précisément aux leviers d’action dont disposent les gouvernements (au niveau national, dans les pays en développement et dans les pays développés, mais également au niveau international) afin d’améliorer le fonctionnement des systèmes financiers et l’intermédiation dans les pays d’AfSS, et finalement leur contribution au financement des économies – en particulier, le financement de long terme et le financement du développement durable.

Malgré des relations complexes, il existe un relatif consensus dans la littérature économique sur le lien positif entre développement des systèmes financiers domestiques et croissance économique de long terme (Levine, 2005). Un système financier développé et mature se caractérise par un accès de l’ensemble des agents économiques aux services financiers et par l’existence d’institutions d’intermédiation et d’instruments diversifiés (en termes de complexité, de liquidité, etc.) afin de répondre à la diversité de la demande et de recycler l’épargne disponible vers le financement de l’économie. Selon la théorie économique, les systèmes financiers génèrent de la croissance économique en mobilisant des ressources financières et en les allouant le plus efficacement possible. En ce sens, ils promeuvent l’accumulation du capital, l’innovation, l’emploi et ainsi la croissance.

Dans la suite de l’article, nous présenterons un état des lieux des systèmes financiers dans les pays d’AfSS et les implications en termes de financement du développement durable. Nous proposerons ensuite des pistes d’action afin d’améliorer le fonctionnement des systèmes financiers et leur capacité à mobiliser des capitaux et de financer le développement durable. Enfin, la dernière partie constitue une synthèse des conclusions et des recommandations.

Les systèmes financiers en AfSS : un état des lieux

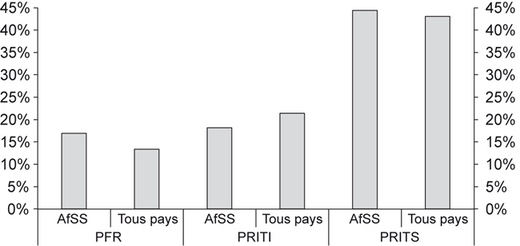

D’un point de vue général, les systèmes financiers des pays d’AfSS sont peu développés. Ainsi, en 2012, la part du crédit domestique au secteur privé dans le PIB pour le sous-continent était de 53 % ; à titre de comparaison, ce ratio était plus de deux fois plus élevé dans les pays en développement d’Asie de l’Est et du Pacifique, soit 122 % (Banque mondiale, 2014b). Malgré un accroissement substantiel du crédit domestique au secteur privé en pourcentage du PIB dans tous les types de pays d’AfSS entre 2002 et 2012, que ce soit pour les pays à faibles revenus (PFR, +25 %), les pays à revenus intermédiaires de la tranche inférieure (PRITI, +87 %) ou les pays à revenus intermédiaires de la tranche supérieure (PRITS, +40 %), le retard du sous-continent est d’autant plus flagrant lorsqu’on compare la situation des pays africains avec des pays d’un niveau de développement équivalent. Ainsi, en 2012, le crédit domestique au secteur privé rapporté au PIB était inférieur de 12, 18 et 36 points de pourcentage dans les pays d’AfSS, par rapport aux pays de niveau de développement équivalent : PFR, PRITI, PRITS, respectivement.

L’AfSS se caractérise également par un faible accès de la population aux services financiers. Ainsi, en 2011, seulement 18 % de sa population disposait d’un compte dans une institution financière formelle. Cette proportion était largement supérieure dans les pays du Moyen-Orient et d’Afrique du Nord (24 %), d’Asie de l’Est et du Pacifique (27 %) ou encore d’Amérique latine et des Caraïbes (28 %). Ces chiffres sont toutefois à relativiser car si l’on s’intéresse aux données détaillées par niveau de développement, on note que la part de la population des pays d’AfSS disposant d’un compte est proche de celle des pays de niveau de développement équivalent (cf. graphique 2).

Améliorer l’accès des ménages aux services financiers formels de base (épargne, crédit et assurance) est un puissant levier de développement économique et un levier particulièrement pertinent pour lutter contre la pauvreté et les inégalités. En effet, épargner, contracter un crédit ou s’assurer, par exemple, permet aux plus pauvres de réaliser leurs projets et de saisir les opportunités (économiques) qui se présentent à eux, ce qui n’aurait pas été possible sans un accès à ces services. Cela permet aussi une meilleure gestion des risques et de faire face aux aléas (Beck et al., 2009). Inciter les ménages à avoir recours à des services formels plutôt qu’informels est également un objectif clé. Tout d’abord, les services informels sont moins efficaces que les services formels, ils se caractérisent par des coûts de transaction élevés et une allocation moins optimale de l’épargne mobilisée. De plus, le recours à des services informels prive le système formel, en particulier les institutions d’intermédiation, d’un volume d’épargne conséquent. Le système formel allouant l’épargne d’une manière plus efficace, in fine, cela limite l’effet multiplicateur de cette dernière.

La question de l’accès aux services financiers, notamment l’accès au crédit, est également un problème qui touche les entreprises, en particulier les PME. C’est l’un des secteurs où le manque de financement (et notamment de long terme) est le plus important dans les pays en voie de développement (UNTT, 2013b). C’est également là que les gains sont potentiellement les plus élevés, compte tenu du rôle moteur des PME dans l’innovation, la création d’emplois, l’exportation et finalement la croissance. C’est un problème qui touche particulièrement le sous-continent africain. Ainsi, en 2010, 14 % des entreprises du secteur formel d’AfSS bénéficiaient ou avaient bénéficié d’une ligne de crédit ou d’un prêt de la part d’une institution financière – à titre d’exemple, ce pourcentage était équivalent pour les PFR, il était respectivement de 49 % et 47 % pour les PRITI et les PRITS (Banque mondiale, 2014a).

Les économies d’AfSS se caractérisent par ailleurs par un taux d’épargne faible. En 2012, ce dernier était de 19 % dans les pays d’AfSS, contre 46 % dans les pays d’Asie de l’Est et du Pacifique. À nouveau, le taux d’épargne des pays d’AfSS est très en deçà de celui des pays ayant un niveau de développement équivalent (cf. graphique 3). Or l’épargne nationale est un puissant moteur de développement. Elle peut être utilisée directement par les ménages pour financer une amélioration de leurs conditions de vie (éducation, santé, logement, etc.). Elle peut aussi être réinvestie dans l’économie locale par le biais d’institutions d’intermédiation afin de financer des projets économiques générateurs d’emplois, de croissance et de bien-être. En AfSS, l’épargne domestique n’est pas suffisante pour soutenir l’investissement domestique.

En AfSS, comme dans la grande majorité des pays en développement, le système financier est dominé par le secteur bancaire3. Or ce système bancaire est lui-même peu mature et peu développé par rapport aux pays de niveau de développement équivalent, comme on peut le voir dans le graphique 4 (infra).

Le marché bancaire d’AfSS est aussi très concentré : un faible nombre de grandes banques détiennent la majorité des actifs, lesquels sont pour l’essentiel réorientés vers le financement des gouvernements ou quelques grandes entreprises (UNTT, 2013b). Enfin, les financements accordés par les banques sont généralement de court terme et donc peu adaptés au financement du développement durable4. À titre d’exemple, dans les pays de l’Union économique et monétaire d’Afrique de l’Ouest (UEMOA), les crédits de court terme représentent la majorité des crédits au secteur privé – 70 % en moyenne, de 60 % au Togo et au Sénégal à près de 90 % en Guinée-Bissau (Kpodar et Gbenyo, 2010).

Les marchés financiers domestiques (marchés obligataires et marchés d’actions) jouent également un rôle clé dans le financement de l’économie. Ils permettent de diversifier les outils d’épargne disponibles et proposent des opportunités variées pour transformer l’épargne domestique en investissements de long terme. De plus, des marchés financiers matures et efficaces améliorent le financement des économies en réduisant le coût du capital (notamment grâce à l’amélioration de l’information disponible sur les entreprises), en créant des opportunités pour les ménages et les entreprises de transférer et de diversifier leurs risques, en incitant à améliorer la gouvernance des entreprises grâce à une demande de transparence accrue, etc. Plus spécifiquement, les marchés obligataires permettent de lever des financements de long terme sous la forme d’emprunts, contrairement aux banques qui ont tendance à fournir des capitaux de court terme (Mu et al., 2013). Ces derniers permettent également d’emprunter en monnaie locale afin de limiter les risques de change.

En AfSS, si les marchés obligataires restent largement dominés par l’émission d’obligations souveraines, la part de ces dernières dans le PIB s’avère plus limitée qu’ailleurs. Malgré une croissance de l’encours total de ce type d’émissions en pourcentage du PIB ces dernières années, leur importance reste sans commune mesure avec ceux d’autres pays en développement – elles représentent en moyenne 14 % du PIB en Afrique, contre 29 % dans les pays à revenus faibles et moyens et 38 % dans les pays à revenus élevés.

Les marchés obligataires africains ont été en croissance constante au cours des dernières années, tirés par les émissions d’obligations de sociétés. Cependant, ce marché reste encore confidentiel et réservé au financement de quelques grandes entreprises. En 2010, l’encours des marchés obligataires privés pour l’ensemble des pays d’AfSS ne représentait que 10 % de l’encours des marchés obligataires publics et privés réunis – plus précisément, il représentait de 7 % pour les PFR à 19 % pour les PRI (Mu et al., 2013). On note toutefois des exceptions comme en Afrique du Sud où la capitalisation du marché obligataire privé représente 39 % de la capitalisation de l’ensemble des marchés obligataires. Au final, la faiblesse des marchés obligataires, notamment privés, limite les financements disponibles pour l’investissement de long terme dans la plupart des pays d’AfSS.

À l’image des marchés obligataires, les marchés d’actions sont encore peu développés et peu profonds en AfSS où peu de pays disposent d’une Bourse viable. Comme les marchés obligataires privés, ce type de financements est réservé à un petit nombre de grandes entreprises. Comme on peut le voir dans le tableau (ci-contre), à quelques exceptions près, la capitalisation boursière en part du PIB des pays africains est relativement faible par rapport à celle des pays de niveau de développement équivalent, tout comme le nombre d’entreprises cotées5. Enfin, alors que la liquidité des marchés est un facteur d’attractivité pour les agents économiques (Standley, 2010), les marchés boursiers en AfSS pâtissent de ce manque, au regard du faible taux de rotation. Le développement des marchés d’actions permettrait d’augmenter la capacité du système financier à financer l’économie et le développement durable.

L’un des facteurs explicatifs de ce développement insuffisant des marchés tient à la place modeste des investisseurs institutionnels, qui ne sont en effet pas très présents en AfSS. Cependant, on observe dans certains pays un dynamisme de ce type d’acteurs et des exemples prometteurs dans le financement du développement. En Afrique du Sud, le fonds de pension Public Investment Corporation, dont les actifs s’élèvent à 150 Md$, concentre ses investissements dans le pays – c’est ainsi le plus gros investisseur dans le réseau routier ; il a également investi dans l’habitat, l’énergie ou la santé. De même, au Botswana, le fonds de pension des employés de la fonction publique gère des actifs de 4 Md$ (ICESDF, 2014a). Le graphique 7 (infra) montre la croissance des fonds de pension au Nigeria, au Kenya et au Ghana.

Quelles pistes pour améliorer la contribution des marchés financiers au financement du développement durable en AfSS ?

Par nature, l’allocation des flux privés est motivée par la recherche d’un profit potentiel. De ce point de vue, les gouvernements disposent de deux leviers d’action pour améliorer la contribution des systèmes financiers au financement du développement durable. Premièrement, ils peuvent agir sur les réglementations et les régulations pour approfondir, renforcer et améliorer le fonctionnement des systèmes financiers domestiques (systèmes bancaires, marchés obligataires et boursiers) afin de mobiliser davantage de ressources. Ils peuvent agir sur les incitations des agents afin que ces derniers (ré)allouent une partie de l’épargne et des actifs disponibles vers des investissements de long terme et le financement du développement durable.

Un premier axe pour soutenir le développement des marchés financiers domestiques a trait à l’amélioration de l’accès des agents économiques aux services financiers et à un recours accru de ces agents aux services formels. Cette question revêt principalement deux aspects : comment favoriser l’accès aux services financiers au plus grand nombre ? et comment amener les ménages à utiliser des services formels plutôt qu’informels ? Premièrement, une solution consiste à encourager grâce à un soutien technique et financier la diversification de l’offre et, en particulier, les fournisseurs de services qui s’adressent aux plus pauvres : microfinance, caisses d’épargne, banques coopératives, postales et commerciales. Deuxièmement, mobiliser davantage l’épargne dans le circuit formel demande de mettre en place un système stable de protection et de garantie des dépôts afin de protéger les épargnants et leur donner confiance dans le système financier, une confiance qui peut aussi être accrue en mettant en place un système d’agrément pour les institutions financières qui garantit la qualité des services fournis (ICESDF, 2014b). Troisièmement, de nombreux pays d’AfSS se caractérisent par des niveaux de densité de population faibles, rendant complexe et coûteux l’établissement d’un réseau bancaire, ce qui a pour effet de renchérir le coût des services financiers et donc de limiter l’accès des populations à ces services (Allen et al., 2012). Pour pallier ces difficultés structurelles, l’une des solutions consiste à modifier le mode de fourniture de certains services bancaires en utilisant les nouvelles technologies comme le mobile banking, dont le pays pionnier est le Kenya. Ensuite, de nombreuses études et enquêtes montrent qu’une mauvaise connaissance des institutions et des produits financiers est une barrière à leur utilisation. C’est pourquoi les entités gouvernementales peuvent promouvoir et renforcer l’éducation et les capacités financières des populations à travers des actions de sensibilisation et de formation à l’école ou dans le domaine public. Le secteur bancaire peut aussi agir en simplifiant son offre et en fournissant une information plus compréhensible et de meilleure qualité. Enfin, pour augmenter la confiance dans le système formel, l’État peut aussi renforcer la protection des consommateurs, en améliorant la réglementation et la supervision afin de lutter contre le surendettement et, plus généralement, afin d’éviter les pratiques abusives qui touchent l’ensemble des services financiers.

Dans les pays d’AfSS, l’accès au crédit est une question cruciale, pour les ménages mais également pour les PME (ONU, 2014). Pour favoriser l’octroi de crédits, il est nécessaire que les gouvernements soutiennent la mise en place d’une infrastructure financière efficace, comme des institutions d’évaluation, des registres du crédit ou encore une centrale des bilans gérée par une banque centrale. De telles institutions, lorsqu’elles fournissent une information de qualité (sur le niveau d’endettement et la qualité du débiteur) permettent de répondre aux problèmes d’asymétrie d’information entre prêteurs et emprunteurs de type sélection adverse et aléa moral6. Améliorer l’information disponible assouplit les conditions du crédit, accroît la concurrence sur le marché et, finalement, favorise l’accès au service. Ensuite, l’État peut agir sur nombre de réglementations domestiques connexes : l’enregistrement des entreprises, l’insolvabilité, les droits de propriété, le respect des contrats ou encore le régime de faillite des sociétés. De nombreuses études montrent que les banques sont plus enclines à prêter lorsqu’il existe un mécanisme domestique de restructuration et de règlement de dette efficace (UNTT, 2013b). Tous ces éléments sont d’autant plus importants que le financement porte sur le long terme – car d’autant plus de risques et d’incertitudes pèsent sur la capacité de l’emprunteur à honorer sa dette (Mu et al., 2013).

Plus spécifiquement, les gouvernements peuvent stimuler le financement des entreprises en encourageant le développement des instruments de garanties, par exemple en autorisant les entreprises à utiliser des biens mobiliers comme garanties. Les banques nationales de développement (BND) des pays en développement ou des pays développés peuvent aussi jouer un rôle important dans ce domaine, en fournissant aux banques commerciales des financements concessionnels afin que ces dernières consentent à prêter à des PME. Toutefois, elles doivent être prudentes et veiller à ne pas subventionner de manière excessive les banques commerciales et les entreprises, ou encore à ne pas évincer les autres financements privés. Elles peuvent aussi faire profiter les banques de leurs connaissances et compétences en offrant un appui technique en matière de sélection et de gestion de projets. Enfin, les banques d’AfSS manquent de ressources de long terme, ce qui limite leur capacité à prêter sur des horizons longs. Cela s’explique en partie par un manque d’accès aux marchés de capitaux internationaux qui pourraient venir compléter les ressources domestiques. Une réponse consisterait à encourager les participations étrangères dans le secteur qui sont actuellement limitées (Kpodar et Gbenyo, 2010) – en approfondissant le processus de libéralisation multilatérale et régionale des services bancaires. En effet, de nombreuses restrictions à l’établissement d’une présence commerciale sont encore en place dans le secteur bancaire dans les pays d’AfSS (Banque mondiale, 2014c)7.

Comme indiqué dans la partie précédente, les marchés financiers ont un rôle majeur à jouer dans la mobilisation de capitaux de long terme et le financement du développement durable en AfSS, notamment en drainant l’épargne locale disponible vers des actifs financiers de qualité alors que les opportunités d’investissement sont relativement limitées dans ces pays (Nkontchou, 2010). Comme pour le secteur bancaire, le développement des marchés financiers ne peut se faire sans renforcer les droits de propriété, le respect des contrats et la protection des investisseurs, ni sans construire des institutions et des infrastructures afin d’améliorer le fonctionnement et l’efficacité des marchés. Cependant, la séquence des réformes et la priorisation des objectifs sont importantes : il est difficile de miser sur le développement des marchés financiers sans un secteur bancaire mature (Standley, 2010). De même, pour ce qui concerne les marchés obligataires, on peut attribuer la faiblesse des émissions de titres privés dans les pays d’AfSS au faible développement des marchés d’obligations souveraines. En effet, il est généralement admis que le développement des marchés obligataires publics est un prérequis au développement des marchés privés. Ces marchés sont utilisés comme une référence, ils permettent aux investisseurs privés d’avoir une indication sur les rendements.

Concernant le développement des marchés boursiers, il existe en AfSS des marges de progression importantes pour améliorer l’efficacité des transactions en modernisant les infrastructures – automatisation des opérations, augmentation de la fréquence d’ouverture, etc. (Standley, 2010). De plus, il est difficile d’accéder à des données et des analyses financières de qualité sur un grand nombre de sociétés et d’émetteurs africains. Ainsi, à nouveau, les gouvernements peuvent agir pour renforcer la gouvernance d’entreprise et la transparence (information sur les activités et les opérations, sur l’action des dirigeants, information financière et comptable) afin de rapprocher le risque perçu du risque réel qui est souvent surestimé. Ensuite, les coûts de transaction (courtage, frais d’introduction, etc.) sont généralement élevés et devraient être diminués afin de rendre les marchés plus attractifs. Toutes ces mesures doivent permettre d’attirer davantage d’investisseurs et de capitaux, de diversifier les opportunités, de rendre les marchés plus liquides et d’enclencher un cercle vertueux – renforcement de l’activité qui rend les marchés plus attractifs, etc. Le développement des marchés financiers est intimement lié au niveau et au dynamisme de l’activité économique dans les pays. De ce point de vue, de nombreuses économies d’AfSS n’ont pas la taille requise pour que des marchés financiers se développent. Une solution à ce problème d’échelle consiste à créer des marchés régionaux – à l’image de la création de la Bourse régionale des valeurs mobilières (BRVM) d’Abidjan8, même si l’établissement d’une telle structure nécessite de surmonter certaines barrières en termes de technologie, de compétences à mobiliser, d’harmonisation de la réglementation, sans parler des barrières politiques (Kpodar et Gbenyo, 2010). Au final, il s’agit d’une question éminemment complexe qui doit être pensée à long terme avec, à moyen terme, la solution intermédiaire de la cotation multiple qui facilite la convergence entre les pays (Standley, 2010).

Cependant, il existe un risque que ces marchés naissants attirent des flux spéculatifs9. Ainsi, il est nécessaire d’adosser aux réformes décrites ci-dessus des règles macroprudentielles qui garantissent la stabilité des marchés financiers – en s’assurant que la croissance du secteur financier s’accompagne d’une croissance de l’économie réelle, en évitant que le crédit croisse trop rapidement dans les secteurs non productifs et en favorisant le crédit aux entreprises.

Finalement, les pistes d’amélioration très spécifiques au système financier proposées ici doivent être accompagnées d’un effort général d’amélioration du cadre macroéconomique, du climat des affaires et de l’environnement institutionnel et réglementaire. Mettre en place un environnement favorable est un prérequis pour inciter les agents domestiques et internationaux à investir dans une économie.

Conclusion

Les systèmes financiers des pays d’AfSS sont peu profonds et peu développés. Ils s’appuient principalement sur un secteur bancaire peu mature et concentré, offrant principalement des financements de court terme. Les marchés financiers des pays d’AfSS sont embryonnaires avec des marchés obligataires dominés par l’émission d’obligations souveraines, des marchés obligataires privés et des marchés boursiers réservés à quelques grandes entreprises. Ces caractéristiques sont autant de freins au financement du développement.

S’il n’existe pas de modèle, ni de solutions « prêt à porter », il est nécessaire d’agir de manière séquentielle pour renforcer les systèmes financiers selon le niveau de développement, la structure du système financier et les priorités du pays : amélioration de l’accès aux services financiers de base et soutien au développement du système bancaire, puis, lorsque celui-ci est suffisamment mature, soutien au développement des marchés financiers qui ont un fort potentiel pour financer le développement durable.

Les gouvernements ont un rôle majeur à jouer pour développer et approfondir les systèmes financiers en soutenant les entreprises du secteur, en limitant les incertitudes liées à la réglementation, en bâtissant des institutions et des infrastructures afin de favoriser la confiance des agents et l’efficacité des marchés, en promouvant la concurrence et l’insertion des systèmes financiers dans le marché mondial et ainsi en maximisant la contribution des ressources domestiques privées dans le financement du développement. Qu’il s’agisse des institutions financières internationales (IFI), des bailleurs bilatéraux ou des banques multilatérales de développement, la communauté internationale a également un rôle à jouer dans le développement des systèmes financiers d’AfSS. Elle doit accompagner les réformes dans les pays en partageant les bonnes pratiques et les exemples de réformes réussies, ou encore en fournissant de l’assistance technique et des services de renforcement des capacités. Les bailleurs internationaux peuvent participer à l’effort en mettant à disposition des banques implantées dans les pays des ressources (plus ou moins concessionnelles) sous la forme de lignes de crédit pour soutenir le financement des PME ou des projets de développement durable. Enfin, les IFI et grands forums internationaux (de type G20) doivent inciter les pays à mettre en place des règles macroprudentielles qui garantissent la stabilité des marchés financiers dans ces pays. De fait, nombre de ces initiatives sont déjà entreprises par les différents acteurs de la communauté internationale. Ces efforts doivent être intensifiés.