Au cours des vingt-cinq dernières années, l’Europe bancaire a connu de profondes mutations en raison notamment d’une vague sans précédent d’opérations de fusions-acquisitions (F&A). Il convient toutefois d’observer qu’un processus similaire s’est également produit au niveau international, ce qui nous laisse à penser que l’aspect sectoriel y revêt une importance cruciale. Les opérations de F&A apparaissent comme l’une des réponses apportées par les principaux groupes bancaires mondiaux face à un environnement en perpétuelle évolution qui les a obligés à repenser leur stratégie afin de demeurer compétitifs.

La déréglementation des activités bancaires, l’intégration européenne, la « course à la taille », l’impératif de création de valeur, la recherche de nouveaux relais de croissance, les cessions d’actifs non stratégiques sont quelques-uns des principaux facteurs explicatifs de ce processus pour les banques européennes sur la période considérée.

Ce mouvement de consolidation a conduit à une transformation en profondeur de l’Europe bancaire tant au niveau de ses structures que de ses acteurs. Au niveau des structures, ce processus a entraîné une diminution de moitié du nombre des établissements de crédit entre 1990 et 2010. En effet, seulement 6 175 établissements de crédit étaient recensés dans l’Union européenne des quinze (UE-15) en 2010, contre plus de 12 500 vingt ans plus tôt (cf. tableau 1 infra).

Au niveau des acteurs, le processus de consolidation bancaire s’est traduit par une augmentation très sensible de la taille moyenne des banques européennes. Cela a eu deux conséquences majeures.

D’une part, le palmarès des principales banques européennes en a été sensiblement modifié. En termes de capitalisation boursière, la moitié des dix premières banques en 2010 n’étaient pas présentes dans le « Top 10 » européen de 1990 (cf. tableau 2 infra). De plus, tous les établissements qui figurent dans ce classement ont réalisé au moins une opération de croissance externe d’envergure au cours des deux dernières décennies.

D’autre part, le niveau de concentration des secteurs bancaires nationaux a augmenté de façon très significative. En moyenne, dans les pays de l’UE-15, la part des cinq plus grandes institutions bancaires dans le total des actifs nationaux (CR5) a atteint plus de 60 % en fin de période, contre moins de 45 % en 1990. Ce chiffre cache cependant une grande disparité de situations. En effet, dans les « petits » pays, la part de marché des cinq plus grands établissements de crédit dépasse très souvent 60 %. C’est notamment le cas des pays du Benelux et de la Scandinavie. À l’inverse, l’Italie et plus encore l’Allemagne présentent un secteur bancaire encore très fragmenté. La vitesse de consolidation des secteurs bancaires, de même que son degré semblent donc avoir été inversement proportionnels à la taille du pays concerné.

Après ce constat introductif, nous allons à présent analyser les principales caractéristiques des opérations de F&A bancaires réalisées en Europe depuis 1990. À cet effet, il convient de distinguer deux sous-périodes. La crise des subprimes constitue le point de rupture entre ces deux périodes.

1990-2007 : le temps des grandes manœuvres1

Cette première période, qui marque un véritable tournant dans l’histoire de l’Europe bancaire, présente les trois principales caractéristiques suivantes :

- l’émergence de « champions nationaux » ;

- la montée en puissance des opérations transfrontalières ;

- la diversification des métiers tous azimuts.

L’émergence de « champions nationaux »

Même si plusieurs transactions d’envergure se sont déroulées aux Pays-Bas et au Royaume-Uni durant la première moitié des années 19902, c’est surtout à partir de 1995 que les opérations de F&A dans le secteur bancaire européen ont pris une nouvelle dimension marquant avec force le début de la « course à la taille » au sein de l’Europe bancaire. En effet, le montant moyen des opérations annoncées est alors en très forte augmentation par rapport au début de la décennie (cf. graphique 1).

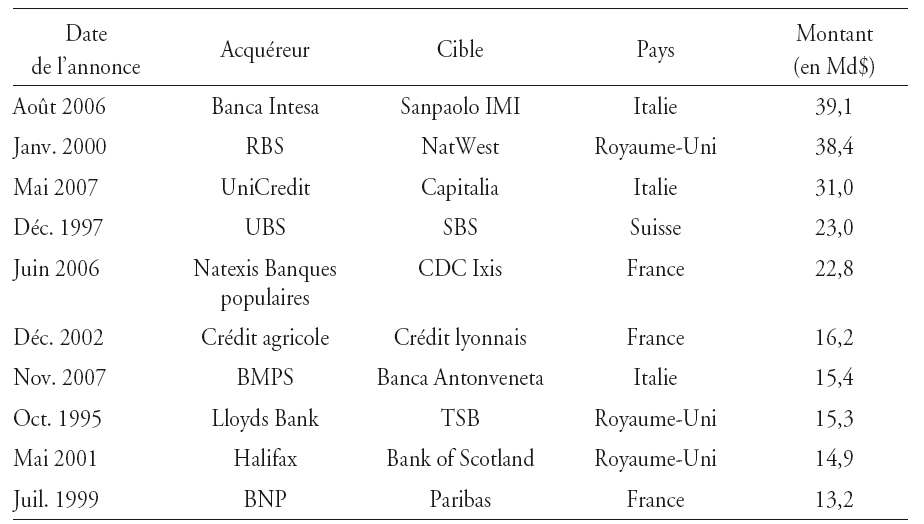

Au niveau domestique, il en résulte la formation de plusieurs mastodontes bancaires qualifiés de « champions nationaux » (cf. tableau 3 ci-contre). En 1995, nous assistons à la fusion entre les banques britanniques Lloyds Bank et TSB pour donner naissance à Lloyds TSB. En 1997, l’Allemagne et la Suisse se distinguent avec respectivement la création de HypoVereinsbank (HVB), de la nouvelle UBS et du Crédit suisse. Puis le phénomène s’étend au reste de l’Europe. Parmi les principaux exemples, nous citerons Banca Intesa, UniCredito Italiano et Sanpaolo IMI en Italie, BBVA et BSCH en Espagne, ou encore BNP Paribas en France.

Au début des années 2000, les rapprochements outre-Manche entre Royal Bank of Scotland (RBS) et NatWest, puis entre Halifax et Bank of Scotland s’inscrivent dans cette même logique. En 2002, l’acquisition du Crédit lyonnais par le Crédit agricole relève également de cet objectif. En France, nous signalons également la naissance en 2006 de la banque de gros Natixis, issue de la fusion entre Natexis Banques populaires et CDC Ixis. Les derniers exemples en date sont les mega-deals annoncés en 2006 et 2007 entre les banques italiennes Banca Intesa et Sanpaolo IMI, UniCredit et Capitalia ou encore BMPS et Banca Antonveneta.

La montée en puissance des opérations transfrontalières

Tout au long de la décennie 1990, les opérations de F&A se sont principalement réalisées au niveau domestique. Il faudra attendre le début des années 2000 pour voir le mouvement de consolidation de l’Europe bancaire changer de visage. Pour autant, la véritable montée en puissance des opérations transfrontalières s’est produite à partir du milieu des années 2000 (cf. graphique 2).

Le durcissement des conditions d’activité à l’échelle nationale, en raison d’un niveau élevé de concentration3 et d’une intensification de la concurrence sur des marchés arrivés à maturité, combiné à des évolutions réglementaires et des politiques favorables (Union économique et monétaire, Plan d’action pour les services financiers, élargissements à l’Est…) a fortement poussé les établissements bancaires à rechercher des relais de croissance hors de leurs frontières. L’acquisition de savoir-faire ou de compétences non disponibles au niveau domestique a également constitué une motivation importante de ce type d’opérations.

Les opérations paneuropéennes et transatlantiques arrivent assez largement en tête des principales F&A transfrontalières réalisées par des banques européennes jusqu’en 2007 (cf. graphique 3).

Quant aux transactions à destination des pays émergents, elles sont en forte croissance sur la fin de la période, mais affichent des montants très largement inférieurs. Au sein des pays émergents, il ressort que les cibles situées dans les pays d’Europe centrale et orientale (PECO) et en Amérique latine ont été privilégiées par les établissements bancaires du Vieux continent (cf. graphiques 4 et 5 ci-contre).

Jusqu’au début des années 2000, la plupart des opérations paneuropéennes étaient des transactions de taille moyenne réalisées selon une logique « régionale » entre banques appartenant à des aires géographiques homogènes unissant de forts liens historiques et culturels. Parmi les principaux exemples, nous citerons : la création de Fortis (1990), la naissance de Dexia (1996), l’acquisition du belge BBL par le bancassureur néerlandais ING (1997) dans les pays du Benelux ; la formation de Nordea (2000) en Scandinavie ; l’opération BSCH-Champalimaud (1999) dans la péninsule ibérique ou encore le rapprochement en 2000 entre l’allemand HVB et l’autrichienne Bank Austria Creditanstalt.

En avril 2000, le rachat du français CCF (Crédit commercial de France) par le britannique HSBC pour 11,2 Md€ a été une première étincelle. Toutefois, c’est l’acquisition surprise du britannique Abbey National par le groupe bancaire espagnol BSCH en juillet 2004, pour plus de 12 Md€, qui marqua un véritable tournant en matière de consolidation bancaire paneuropéenne. Pour la première fois, une opération transfrontalière était unanimement saluée par les marchés financiers. Le mouvement s’est ensuite accéléré au sein de l’Europe bancaire.

En 2005, l’italien UniCredit a pris le contrôle de l’allemand HVB dans le cadre de sa stratégie d’expansion en Europe de l’Est et le néerlandais ABN AMRO a jeté son dévolu sur l’établissement transalpin Banca Antonveneta. En 2006, c’est au tour de la banque française BNP Paribas de racheter la banque italienne BNL. La même année, nous signalerons également la double opération du Crédit agricole en Grèce (Emporiki) et en Italie (acquisition d’un réseau de plus de 650 agences).

Le rachat en mai 2007 du numéro un bancaire néerlandais ABN AMRO par le consortium RFS, composé du trio RBS, Fortis et Santander, a marqué les esprits pour deux raisons.

Tout d’abord, il s’agit de la plus grosse F&A bancaire réalisée en Europe et dans le monde avec un montant supérieur à 70 Md€ (cf. tableau 4 ci-contre). De plus, c’est le premier cas de démantèlement d’un établissement bancaire dans le cadre d’une vente dite « à la découpe ». Le principe est le suivant : chacun des acquéreurs récupère les actifs de la cible qui l’intéressent. Un tabou venait donc de tomber dans un secteur pourtant très réglementé. Depuis lors, la grande taille ne représente plus un rempart infranchissable contre les appétits voraces de certains prédateurs. L’organisation actuelle des grandes banques, par lignes de métiers, est de nature à encourager ce type d’initiatives particulièrement audacieuses.

À l’exception de la transaction sur ABN AMRO, il n’y a pas eu de F&A transfrontalières « entre égaux » au sein de l’Europe bancaire. En effet, la plupart des opérations ont impliqué des cibles de plus petite taille et fragilisées. En outre, même si certains établissements bancaires européens disposent d’une présence significative sur plusieurs marchés en banque de détail, force est de constater que le concept de « banque paneuropéenne » n’est pas encore une réalité. Il s’agit davantage d’acteurs régionaux (BNP Paribas, UniCredit, Nordea, Danske Bank…) plutôt que de global players disposant d’une part de marché significative dans les principaux pays de l’Union européenne.

Dans leur stratégie d’expansion hors d’Europe de l’Ouest, les banques européennes ont, d’une part, privilégié les acquisitions dans les métiers de la banque de détail aux États-Unis ou dans les pays émergents à fort potentiel de croissance tels que les PECO, l’Amérique latine et plus récemment l’Asie. D’autre part, elles ont également cherché à renforcer leur niveau d’expertise dans les métiers plus techniques de la BFI (banque de financement et d’investissement) et de la gestion d’actifs par des acquisitions ciblées notamment aux États-Unis et outre-Manche.

À l’international, même si nous constatons des choix géographiques de développement très différents d’un pays à l’autre, voire même parfois d’une banque à l’autre, il ressort néanmoins quelques tendances fortes. Ainsi, les banques britanniques ont été plus enclines à réaliser des acquisitions outre-Atlantique et dans les pays du Commonwealth, les banques suisses aux États-Unis, les banques espagnoles en Amérique latine, les banques italiennes en Europe centrale, les banques allemandes et autrichiennes en Europe de l’Est, les banques scandinaves en Europe du Nord et dans les pays Baltes et enfin les banques grecques dans les Balkans. Quant aux banques françaises, elles ont pour point commun d’avoir toutes fait le choix du bassin méditerranéen.

En ce qui concerne les acteurs, il ressort que les opérations transfrontalières ont été réalisées, pour l’essentiel, par quelques très grandes banques européennes. En effet, elles sont une petite trentaine à se partager la plupart des cibles entre 1990 et 2007, ce qui traduit une très forte polarisation. Concernant à présent la catégorie des banques mutualistes, à l’exception notable du français Crédit agricole, de l’autrichien RZB et du néerlandais Rabobank, ce type d’établissements bancaires a fait preuve d’ambitions internationales plutôt limitées sur la période concernée.

La diversification d’activités tous azimuts

Bien que les cibles dans le métier de la banque de détail soient prédominantes sur la période allant de 1990 à 2007, nous observons une augmentation très significative des opérations de F&A orientées vers de nouveaux métiers bancaires et financiers. Outre la baisse des marges dans les activités bancaires traditionnelles, cette diversification s’explique aussi par le fort développement des marchés financiers, par des réglementations plus favorables, par la recherche d’économies de gamme ou encore par une meilleure fidélisation de leur clientèle.

Les principales banques européennes ont mené une politique active de diversification par des opérations de F&A dans les trois métiers suivants : la BFI, l’assurance et la gestion d’actifs au sens large.

À l’instar du choix des zones géographiques de développement, nous constatons une fois encore des choix de métiers très différents d’un pays à l’autre (cf. graphique 6 ci-contre).

Le concept de bancassurance a eu surtout la faveur des « petits » pays de l’Union européenne où le seuil de concentration autorisé par les autorités de tutelle a été rapidement atteint. Il s’agit principalement de la Belgique, des Pays-Bas et des pays scandinaves. Quant aux banques françaises, elles ont plutôt fait le choix de la croissance interne pour pénétrer le marché de l’assurance. Dans tous les cas, les banques qui ont fait le choix de la bancassurance ont cherché à exploiter les synergies de revenus élevés qui existent entre la banque et l’assurance (ventes croisées). Malgré des échecs, la bancassurance est devenue une réalité incontournable du paysage bancaire européen au cours des deux dernières décennies.

En matière de BFI, les banques européennes sont passées d’une logique de diversification tous azimuts dans les années 1990, avec l’espoir de faire jeu égal avec les bulge brackets américaines5, à une stratégie de « niche » dans les années 2000. À l’image des banques françaises, elles se sont alors recentrées sur les activités où elles disposaient d’un avantage concurrentiel. En revanche, les banques britanniques et néerlandaises ont préféré se retirer du métier de la BFI, faute d’y disposer de la « taille critique ». À l’origine, les banques européennes ont été attirées par la forte rentabilité de ce métier (ROE – return on equity – > 15 %) et sa capacité à dégager un niveau très élevé de revenus dans un contexte de forte croissance des marchés financiers mondiaux.

Le métier de la gestion d’actifs au sens large a fait l’objet d’un intérêt plus tardif de la part des grands établissements bancaires européens (à la fin des années 1990). Il s’agit d’un ensemble d’activités au fort potentiel de croissance pour les raisons suivantes :

- une faible consommation de fonds propres (car il s’agit d’activités pour compte de tiers et non pour compte propre) ;

- le vieillissement démographique dans les pays développés est à l’origine d’un problème de financement des systèmes de retraite par répartition, ce qui favorise la constitution d’une retraite par capitalisation ;

- une inflation structurellement faible ;

- l’augmentation du nombre d’individus fortunés (high net worth individuals – HNWI) et très fortunés (ultra high net worth individuals – UHNWI) dans le monde, ainsi que de leur patrimoine financier.

Bien qu’il n’apparaisse pas de stratégie métiers unique au sein de l’Europe bancaire, le modèle de la « banque universelle » à la fran-çaise s’est progressivement imposé comme le business model dominant (cf. graphique 7 infra). La dernière crise n’a fait que renforcer son attractivité. Le métier traditionnel de la banque de détail y joue un rôle central. En effet, le réseau d’agences est devenu la plate-forme à partir de laquelle les grands établissements du Vieux continent déploient l’ensemble de leurs produits et services destinés à la clientèle de particuliers. Il représente aujourd’hui le maillon essentiel de leur dispositif multicanal. Avec le recul, il s’agit là d’un retour de grâce quelque peu inattendu pour le plus ancien des métiers bancaires qui semblait pourtant en perte de vitesse jusqu’à l’éclatement de la bulle Internet au début de 2000.

Depuis 2008 : la crise, point de rupture

La crise des subprimes a eu un impact majeur sur les opérations de F&A bancaires en Europe. À partir de 2008, nous constatons en effet une inversion de la tendance observée depuis plusieurs années dans ce secteur. Les F&A bancaires sont en nette baisse tant en nombre qu’en valeur6. Ce recul s’est poursuivi les années suivantes dans un contexte de crise économique et financière. En 2012, la valeur totale des F&A bancaires impliquant des acteurs privés a même atteint son niveau le plus bas depuis dix ans (PwC, 2013).

Cette évolution récente du marché européen traduit plus qu’un simple ralentissement conjoncturel. Elle est le résultat de changements profonds et durables au sein de l’Europe bancaire.

La seconde période qui va de 2008 à nos jours présente les trois principales caractéristiques suivantes :

- des motivations renouvelées ;

- l’intervention des États dans le cadre de plans de sauvetage ;

- et une multiplication des cessions d’actifs non stratégiques.

Des motivations renouvelées

À partir de 2008, les transactions ne sont plus motivées par un objectif offensif de « course à la taille » ou de pénétration de nouveaux marchés à l’international, comme cela était le cas lors de la période précédente. Confrontées à une situation de crise sans précédent depuis celle de 1929, les banques européennes ont plutôt poursuivi un objectif défensif visant à consolider leur part de marché domestique et à renforcer leur solidité financière dans l’attente de jours meilleurs (Plane et Pujals, 2009). Dès lors, elles ont cherché à améliorer leur niveau de fonds propres, au détriment de la croissance de leurs actifs, et délaissé les marchés étrangers au profit des marchés nationaux.

Nous observons ainsi une très forte baisse des F&A transfrontalières à compter de 2008 et, dans le même temps, une forte progression des opérations domestiques. Au Royaume-Uni, le numéro un du crédit immobilier Halifax Bank of Scotland (HBOS) a été racheté à l’automne 2008 par sa compatriote Lloyds TSB pour former la première banque de détail du pays, Lloyds Banking Group (cf. tableau 5). Même le secteur bancaire allemand, plongé depuis plusieurs années dans une profonde léthargie, s’est mis en mouvement avec le rachat de Dresdner Bank par Commerzbank, puis la prise de contrôle de Postbank par Deustche Bank. Dans l’Hexagone, nous retiendrons surtout la naissance du groupe BPCE à la suite de la fusion en 2009 des deux organes centraux des Caisses d’épargne et des Banques populaires.

En parallèle, nous avons également assisté à quelques opérations opportunistes réalisées à l’international. En effet, la crise a créé des opportunités de croissance à bon compte pour les acteurs bancaires européens les plus résilients. Comme le disait à cette époque un éminent banquier parisien : « Quand on a les moyens, il n’y a qu’à se baisser. » À cet égard, deux transactions paneuropéennes ont été structurantes.

Après sept mois de rebondissements, la banque française BNP Paribas est finalement parvenue en mars 2009 à reprendre les actifs belges et luxembourgeois d’un bancassureur Fortis nationalisé et démantelé. Grâce à cette acquisition, elle s’est tout d’abord hissée au premier rang des banques de dépôt de la zone euro avec un montant de plus de 550 Md€. Par ailleurs, elle dispose désormais d’une présence significative dans quatre des principaux marchés en banque de détail de la zone euro (Belgique, France, Italie, Luxembourg).

Quant au numéro un bancaire espagnol, Banco Santander, il a fait coup double en se portant acquéreur outre-Manche de deux des plus importantes banques hypothécaires du pays : AllianceF&Amp;ALeicester et BradfordF&Amp;ABingley. Déjà présente au Royaume-Uni depuis 2004, à la suite de l’acquisition d’Abbey National, la banque ibérique occupe aujourd’hui le troisième rang national en banque de détail, juste derrière Lloyds Banking Group (LBG) et RBS.

L’intervention des États dans le cadre de plans de sauvetage

L’année 2008 aura également été marquée par le retour en force de la puissance publique en matière de restructurations bancaires (cf. tableau 6).

Dans le cadre de vastes plans de sauvetage, l’interventionnisme des États européens a pris les différentes formes suivantes :

- encourager et faciliter le rachat des banques proches de la faillite par des groupes bancaires nationaux plus solides ;

- recapitaliser les établissements bancaires en difficulté ;

- nationaliser totalement ou partiellement les banques les plus fragiles.

Parmi les principaux pays de l’Union européenne concernés par les aides publiques, nous pouvons citer l’Allemagne, la Belgique, l’Irlande, les Pays-Bas, le Royaume-Uni ou encore l’Espagne. Ce dernier cas est particulièrement intéressant.

Depuis 2008, il s’agit probablement du pays qui a connu le pro-cessus de consolidation de son secteur bancaire le plus intense. Fragilisées par l’éclatement de la bulle immobilière, les caisses d’épargne espagnoles (cajas) ont vu leur nombre chuter d’une quarantaine d’établissements en 2007 à une petite dizaine aujourd’hui (Pujals, 2011b). C’est le résultat de très nombreuses opérations de F&A domestiques réalisées sous la houlette du gouvernement de Madrid et de la banque centrale afin d’assainir le secteur bancaire (cf. tableau 7). Des procédures de nationalisation ont également été engagées par l’État espagnol à l’encontre des établissements les plus fragiles. À cet égard, l’exemple le plus symbolique est celui de Bankia (Pujals, 2012a).

Une multiplication des cessions d’actifs non stratégiques

Les cessions d’actifs ont été l’un des principaux moteurs des opérations de F&A au sein de l’Europe bancaire.

Ces dernières années, nous avons en effet assisté à une multiplication des cessions d’actifs non stratégiques principalement dans les métiers de la BFI, de la gestion d’actifs, de la banque privée et de la banque de détail à l’international (Pujals, 2013 et 2012b). En 2012, les retraits de Grèce opérés par les banques françaises Crédit agricole et Société générale en sont le meilleur exemple. Cela a constitué un puissant facteur de soutien aux opérations de F&A bancaires réalisées par les banques européennes au cours de cette période.

Ces transactions s’inscrivent le plus souvent dans le cadre de la mise en œuvre de stratégies de recentrage sur le cœur de métier. Elles ont pour effet de réduire massivement la taille du bilan (deleveraging) des établissements bancaires concernés. La croissance effrénée des années 2000 dans le secteur bancaire a parfois été sans véritable logique industrielle, tant au niveau des métiers que des marchés géographiques d’expansion. Tôt ou tard, un retour aux fondamentaux était donc nécessaire pour corriger les excès commis par le passé.

En Europe, les opérations de cessions d’actifs répondent aux trois principales motivations suivantes :

- le durcissement de la réglementation prudentielle Bâle III en matière de fonds propres pousse les banques européennes à rationaliser leur portefeuille d’actifs et à effectuer des arbitrages au sein de leurs différentes activités ;

- la crise a fragilisé de très nombreux établissements bancaires qui sont obligés de céder leurs actifs non stratégiques pour renforcer leurs fonds propres ;

- la Commission européenne oblige les banques qui ont bénéficié des plans de soutien nationaux à vendre des actifs afin de corriger les distorsions de concurrence induites par ces aides publiques. Ce « régime forcé » peut aller dans certains cas jusqu’à une baisse de près de la moitié des actifs totaux détenus (cf. graphique 8 infra). Parmi les principales banques européennes concernées figurent notamment RBS, Lloyds Banking Group, KBC, ING, Commerzbank ou encore Dexia. Cette dernière a même fait l’objet d’une procédure de démantèlement à partir de 2011 (Pujals, 2011a).

Conclusion

Au cours des vingt-cinq dernières années, un nouveau paysage bancaire européen s’est progressivement dessiné et les cartes ont été profondément redistribuées entre les principaux acteurs.

Dans les prochains mois, les effets persistants de la crise ainsi que les incertitudes politiques et économiques qui règnent dans la zone euro continueront de peser sur les perspectives en matière de F&A bancaires. De plus, l’évolution du cadre réglementaire jouera également un rôle déterminant.

Même s’il est aujourd’hui difficile d’évaluer les perspectives à court et moyen terme, nous avons néanmoins trois certitudes. D’une part, les cessions d’actifs non stratégiques resteront le moteur principal des F&A bancaires durant les prochaines années. D’autre part, les transactions ne devraient pas revenir au niveau d’avant-crise avant bien longtemps. Enfin, le retour des mega-deals offensifs et structurants en Europe n’est pas pour tout de suite.