L’évolution du crédit bancaire depuis 2006

Dans un contexte particulièrement touché par la crise financière, puis par la crise des dettes souveraines, le crédit aux sociétés non financières (SNF) dans la zone euro s’inscrit à la baisse depuis 2006. La France résiste sur la période récente avec une évolution des crédits assez plate, à l’image des PME dont le recours à l’endettement bancaire reste stable.

Un environnement européen fragilisé par les crises récentes

Depuis 2006, les économies de la zone euro ont subi deux chocs majeurs d’amplitude et de propagation différentes, mais dont les conséquences sur l'évolution du crédit aux SNF ont été tout aussi négatives sur la dynamique des crédits (cf. graphique 1 infra).

Le premier choc prend sa source dans la faillite de la banque d’investissement américaine Lehman Brothers en septembre 2008. Cette faillite, en tant que catalyseur d’un enchaînement de conséquences, a mis fin à une phase de croissance des crédits aux entreprises dans les principaux pays membres de la zone euro. Entre janvier 2006 et septembre 2008, le taux de croissance annuel du crédit aux SNF est passé de 10 % à 15 % pour la France comme pour la zone euro. Dans le même temps, l’Allemagne présentait une hausse du crédit encore plus forte, en atteignant les mêmes niveaux de croissance que les autres grands pays de la zone alors que les crédits allemands stagnaient au début de 2006. En septembre 2008, le taux de croissance annuel du crédit aux SNF de la zone euro était de l’ordre de 12 %. Au cours de l’année qui suivit, l'évolution du crédit décéléra fortement, s'établissant au début de 2010 aux alentours de –5 %.

Le second choc a lieu au cours de l'été 2011. L'émergence de la crise des dettes souveraines, par un phénomène de corrélation entre le risque bancaire et le risque souverain, vient freiner la reprise du crédit opérée un an plus tôt. Par la suite, la déconnexion entre ces deux risques s’est graduellement mise en place, grâce notamment aux efforts soutenus des autorités monétaires de la zone pour renforcer la stabilité du système financier et la robustesse des banques. Ainsi, même si sur la période récente, les taux de croissance des crédits aux SNF en France et en Allemagne restent relativement atones, la situation est nettement moins critique que celle des pays périphériques qui contribuent négativement à la croissance des crédits de l’ensemble de la zone euro.

En France, une évolution globale atone sur la période récente, mais contrastée suivant le type de crédits

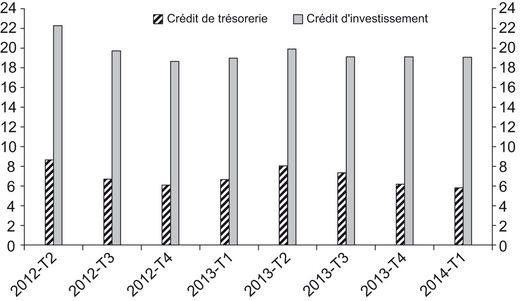

L'évolution des crédits aux SNF françaises suit une tendance à la baisse à partir de 2006, puis relativement atone sur la période récente : +0,2 % en 2013, +0,1 % à la fin de mars 2014. La contraction des crédits de trésorerie s’accentue, –4,9 % en 2013, –5,8 % à la fin de mars 2014, tandis que le dynamisme des crédits à l’investissement se poursuit, +2,0 % en 2013, +2,7 % à la fin de mars 2014 (cf. graphique 2).

L'évolution du crédit des PME en France : plus régulière que celle des grandes entreprises

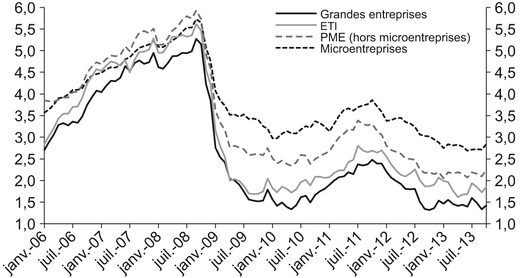

Sur une longue période, les différents types d’entreprises ont ressenti ces chocs de manière inégale (cf. graphique 3 infra)1. L'évolution du crédit aux PME hors microentreprises est plus marquée que celle du crédit aux microentreprises. Ainsi, après un taux de croissance annuel moyen de 6 % entre janvier 2007 et septembre 2008, elle atteint un point bas environ un an après la faillite de Lehman Brothers, ralentissant de plus de 3 % en novembre 2009. Malgré un retour, à la fin de 2011, à des niveaux de croissance d’avant-crise, le crédit aux PME hors microentreprises ralentit régulièrement tout en restant toujours positif. En mars 2014, le taux de croissance annuel est de 0,9 %.

Se situant sur une tendance baissière depuis 2007, le crédit mobilisé des microentreprises est resté relativement résilient aux chocs financiers de la période. En affichant un même profil, mais de façon plus volatile, l'évolution du crédit mobilisé par les grandes entreprises et les holdings semble plus sensible aux chocs financiers.

La part du financement bancaire des PME reste stable

Le financement bancaire reste cependant encore prépondérant dans le financement de l’investissement pour la majorité des entreprises, bien que la part des dettes bancaires dans l’endettement financier diminue en tendance2. Ainsi, depuis 2008, pour l’ensemble des entreprises, la part des dettes bancaires dans l’endettement financier a diminué de presque 10 points de pourcentage pour se situer légèrement au-delà de 30 % à la fin de 2012 (cf. graphiques 4 ci-contre).

Pour les PME, l’endettement bancaire est stable sur la période et représente 70 % de l’endettement financier, alors que celui des ETI (entreprises de taille intermédiaire) s’affaisse légèrement depuis 2006 pour atteindre 46 % en 2012. Enfin, les grandes entreprises montrent un taux encore plus bas, concédant 20 points de pourcentage entre 2006 et 2012, pour atteindre 15 %.

Ces différences selon la taille s’amenuisent lorsqu’il s’agit de la part de l’endettement bancaire dédiée au financement d’exploitation : les concours courants représentent une part de moins en moins importante de l’endettement bancaire des entreprises. Seule exception, les grandes entreprises plus dynamiques sur le court terme.

Une faible demande globale de crédit

L'évolution des crédits aux SNF françaises a connu une tendance heurtée, à la baisse à partir de 2006, puis relativement atone sur la période récente. Celle des crédits aux PME a été plus régulière que celle des autres catégories d’entreprises.

Ces évolutions résultent a priori de la combinaison des effets de demande de la part des entreprises et des effets d’offre de crédit de la part des établissements financiers. Ainsi, depuis le début de la crise, le besoin de connaissance sur l’accès au financement bancaire des entreprises, et plus particulièrement des PME, s’est fait plus vif (Cahiers du Cercle des économistes, 2013).

Si les sources d’information sur l’accès des PME au crédit étaient limitées avant 2009, en France comme dans les autres pays, cette situation a évolué avec la mise en place de plusieurs enquêtes : une enquête semestrielle de la BCE auprès des entreprises (Survey on Access to Finance of SMEs – SAFE – in the Euro Area), les enquêtes régulières semestrielles d’Oséo (désormais Bpifrance), ou trimestrielles, avec le baromètre KPMG-CGPME (2010). En 2012, la Banque de France a mis en place sa propre enquête trimestrielle (Guinouard et al., 2013). La périodicité trimestrielle de cette enquête, la taille de l'échantillon, plus de 3 500 PME interrogées, et la distinction entre crédit de trésorerie et crédit d’investissement permettent un suivi plus régulier et précis que l’enquête SAFE, qui n’interroge que 900 PME en France. Recalculés par semestre et en agrégeant les types de crédits, les résultats de l’enquête de la Banque de France en termes de demande de crédit et d’accès au crédit des PME et leurs évolutions sont comparables à ceux de l’enquête SAFE.

Par ailleurs, depuis 2010, des études sur les données d’entreprises ont permis d’estimer avec plus de précision l’ampleur d’un éventuel rationnement du crédit induit par la crise aux PME (Cabannes et al., 2013 ; Kremp et Sevestre, 2013a). Ainsi, fondée sur un modèle de déséquilibre, la première étude cherche à déterminer si l'évolution du crédit bancaire pendant les années récentes (2007-2011) a résulté d’une baisse de la demande consécutive au ralentissement de l’activité des entreprises ou plutôt d’une diminution de l’offre, traduisant un comportement plus prudent des banques en matière d’octroi de crédits. Sur la base d’un échantillon de 60 000 PME, malgré un comportement plus restrictif des banques, les PME en France n’ont pas souffert d’un rationnement marqué du crédit depuis 2008. L’essentiel de la faible performance de distribution du crédit bancaire s’explique plutôt par une faible demande. Seules les entreprises en situation financière précaire (mauvaise cotation Banque de France) et les PME de petite taille ou de création récente ont de vraies difficultés d’accès au crédit bancaire. Cette étude a ensuite permis de simuler sur la période récente l’impact des évolutions potentielles de la situation des entreprises sur leur accès au crédit à partir de variables comme l’investissement, la profitabilité ou le collatéral. À cet égard, une reprise de l’investissement serait susceptible d’entraîner une augmentation du rationnement, augmentation d’ampleur toutefois limitée (Kremp et Sevestre, 2013b).

Ces résultats sont corroborés par les réponses obtenues directement et trimestriellement auprès des PME avec la nouvelle enquête de la Banque de France qui mesure l’intensité de leur demande de crédit et l’offre correspondante. Depuis la mise en place de cette enquête, la demande de crédit bancaire est plutôt stable et ne concerne approximativement qu’un quart des PME : les entreprises ne demandent pas de crédits tous les trimestres. Ainsi, au premier trimestre 2014, seules 6 % des PME ont sollicité de nouveaux crédits de trésorerie (hors tirage sur les lignes de crédit), alors que la demande de crédit d’investissement est plus soutenue et concerne 19 % des PME (cf. graphique 5).

Une offre de crédit encore abondante

Parmi les éléments d’offre, la fourniture de crédit au secteur productif reste présente, notamment par la mise en place de mesures de politique économique de soutien au crédit avec, de toute évidence, des pressions à la baisse sur les taux d’intérêt.

Des taux élevés d’octroi de crédits demandés par les PME

Les taux d’obtention de crédit des PME (en totalité ou à plus de 75 %) sont globalement stables et demeurent élevés : depuis le début de l’enquête, chaque trimestre, tous crédits confondus, plus de huit entreprises sur dix obtiennent totalement ou en grande partie ce qu’elles ont demandé. Mais cet accès au crédit diffère selon la nature du crédit. De même qu’une plus faible proportion de PME demande des crédits de trésorerie plutôt que des crédits d’investissement, leur accès aux crédits de trésorerie est plus restreint alors que leur accès aux crédits d’investissement est très largement satisfait (cf. graphique 6). Au 1er trimestre 2014, 70 % des PME obtiennent totalement ou en grande partie les financements souhaités en termes de crédits de trésorerie et plus de 90 % obtiennent les crédits d’investissement demandés.

Dans son dixième rapport sur les résultats de l’enquête sur l’accès des petites et moyennes entreprises au financement dans la zone euro (enquête SAFE), la BCE souligne que l’accès au financement demeure une préoccupation importante pour les PME de la zone euro (14 %), mais toutefois moins que la recherche de clients, qui reste le problème essentiel pour 24 % d’entre elles, et les coûts de production et de main-d'œuvre, qui sont cités par 15 % de l'échantillon (cf. graphique 7).

En France, les deux principales difficultés mentionnées par les PME sont de trouver des consommateurs et de maîtriser les coûts de production avec, pour chacune, 19 % des PME concernées. L’accès au financement arrive « seulement » en quatrième position (13 % des PME en France) après les difficultés liées à la réglementation (17 %).

Une croissance des crédits mobilisables plus importante que celle des crédits mobilisés sur la période récente

L'évolution des crédits mobilisés indique la quantité de crédit effectivement utilisée par les entreprises. Une mesure de l’offre de crédit des banques consiste alors à identifier celle-ci aux crédits rendus disponibles aux entreprises, sans nécessairement que ces dernières l’utilisent effectivement. Depuis octobre 2013, la variation de l’ensemble des crédits accordés aux PME, mobilisables et mobilisés, est plus importante que celle des seuls crédits mobilisés, à la suite d’une croissance des crédits mobilisables marquée (cf. graphique 8). En définitive, les crédits mis à disposition des entreprises, notamment des PME, ont été importants sur la période récente, traduisant de ce fait une offre de crédit relativement ouverte. La comparaison avec l'évolution des seuls crédits mobilisés tend à montrer que les entreprises n’ont pas nécessairement utilisé l’ensemble de ces disponibilités. Bien entendu, cette hypothèse reste contingente à la nature des crédits mobilisables et en particulier au pouvoir qu’ont les banques de mettre un terme à ces lignes de crédit disponibles.

L’offre de crédit par les prix et les mesures non conventionnelles de politique monétaire

Au sortir de la crise, les taux d’intérêt des crédits aux entreprises non financières ont baissé de manière abrupte. Ainsi, en moins d’un an, les taux ont perdu près de 3 points de pourcentage, passant de 5,5 % en moyenne en octobre 2008 à 2,5 % un an après (cf. graphique 9). Depuis lors, les taux d’intérêt ont évolué dans une fourchette assez basse, au gré des opérations de politique monétaire menée par la BCE et l’Eurosystème dans une perspective de sauvegarde du marché du crédit.

Ainsi, les opérations de refinancement à long terme mises en place dès la fin de 2008 par l’Eurosystème ont donné lieu à des pressions à la baisse sur les taux d’intérêt et donc du coût du crédit aux entreprises non financières. Par ailleurs, les écarts de taux selon la taille des entreprises n’ont pas particulièrement évolué de manière défavorable aux PME. Bien au contraire, on peut observer un léger resserrement des écarts de taux sur la période récente.

Perspective sur le financement bancaire

L'évolution du crédit bancaire, et notamment de la demande de financement intermédié de la part des entreprises, peut également être appréhendée au regard des différentes possibilités qui s’offrent aujourd’hui de financer un projet d’investissement. En effet, les mesures visant à élargir les modes de financement alternatif répondent de plus en plus aux besoins d’argent stratégiques des entreprises, comme des PME innovantes. Du financement participatif à l’affacturage, ces modes de financement offrent aux entreprises la possibilité d’adapter le financement de leur projet selon la nature de leur développement (phase initiale, phase de développement interne, phase de croissance externe), ou selon les contraintes liées aux opérations (temps de traitement d’un montage financier auprès d’un groupe de banques contre rapidité de collecte via les sites de financement participatif).

La Banque de France soutient à ce titre les initiatives visant à conforter la possibilité pour les établissements de crédit de diversifier leur offre de financement des PME. En 2012, elle a proposé à la Fédération bancaire française (FBF) de créer une société anonyme de titrisation, commune à plusieurs banques françaises, portant notamment sur des créances détenues par celles-ci sur les PME, et cinq ont accepté à ce jour : en mars 2014, l’Euro Secured Notes Issuer (ESNI) a ainsi été créé et les premières émissions ont eu lieu le 11 avril 2014, pour 2,6 Md€. La structure juridique de l’ESNI a été conçue pour éviter tout risque de contagion entre les banques en cas de défaillances d’un débiteur, ce qui est de nature à encourager les groupes bancaires à développer leur recours à ce nouveau dispositif et, partant, à consolider leur offre de crédit aux PME en facilitant leur refinancement.