Le retour inattendu et spectaculaire

de l'inflation

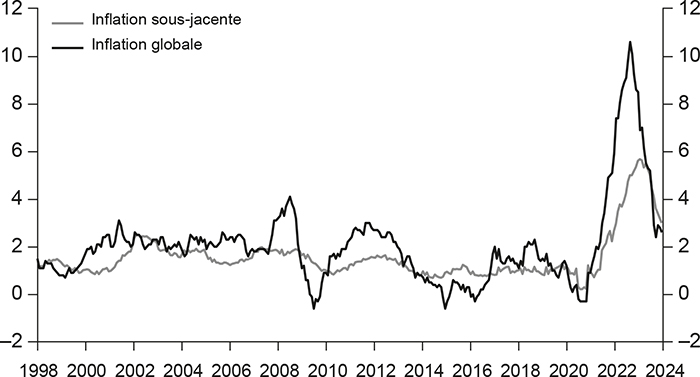

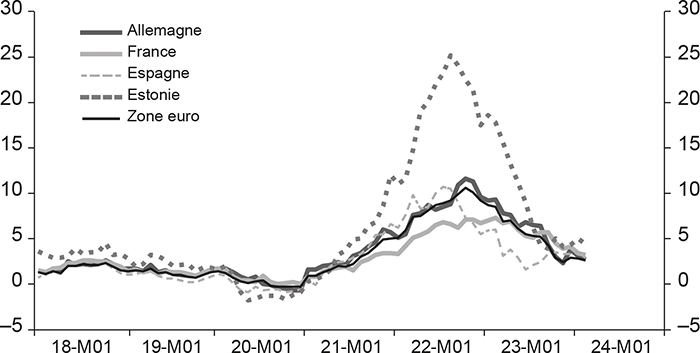

Jusqu'à l'été 2021, les intervenants de marché, les analystes et les banques centrales s'attendaient à ce que l'inflation, dans la zone euro, stagne en dessous de son objectif (symétriquement autour) de 2 %. En effet, depuis le milieu des années 2010, l'indice des prix à la consommation harmonisé (IPCH) oscillait autour de 1,5 % (cf. graphique 1 infra). Pendant cette période, les banques centrales étaient préoccupées par la menace de la déflation. Avec le début de la crise de la Covid-19, l'inflation est même brièvement passée négative en juin 2020. Toutefois, cette moyenne au sein de la zone euro s'est accompagnée d'une grande dispersion, tant pour l'indice d'inflation global que pour ses différentes composantes individuelles. En mars 2023, l'écart type de l'inflation sous-jacente1 a enregistré un pic de 6,5 % (contre une moyenne de 1,7 % depuis le passage à l'euro).

L'inflation au sein de la zone euro

Note : ce graphique illustre l'évolution du taux de variation de l'IPCH de la zone euro. L'inflation sous-jacente exclut l'énergie et l'alimentation qui sont des composantes volatiles.

Source : portail de données de la BCE (ECB Data Portal).

La dispersion de l'inflation au sein de la zone euro

Note : ce graphique montre la dispersion des taux d'inflation entre quatre États membres, ainsi que la moyenne au sein de la zone euro. Cette dispersion reflète les réponses différenciées des pays à un choc (plus ou moins) identique.

Source : portail de données de la BCE (ECB Data Portal).

Cette hétérogénéité ne se manifeste pas seulement d'un pays à l'autre. Selon la structure de leur panier de consommation, les ménages sont également affectés de manière différente. Pour les ménages les plus modestes, la poussée de l'inflation se traduit par une véritable crise du coût de la vie. En outre, étant donné que les capacités (ou la volonté) des États membres de fournir un soutien par le biais de moyens budgétaires sont inégalement réparties, cela implique également des crises différenciées parmi les États membres.

Les niveaux de prix ont augmenté, bien sûr, dans le monde entier, initialement à cause des confinements et des problèmes d'approvisionnement liés à la pandémie. Lorsque la crise sanitaire s'est atténuée, la forte accumulation de demande (dite « demande refoulée ») a commencé à être satisfaite, ce qui a stimulé aussi l'activité. Cette tendance est particulièrement marquée aux États-Unis où, compte tenu du système de sécurité sociale beaucoup moins développé qu'en Europe, une série de plans de protection largement ciblés ont été mis en œuvre, avec des effets substantiels sur la demande globale. En outre, à cause de la pandémie, la demande s'est reportée des biens vers les services, provoquant un autre effet différentiel sur les niveaux de prix. Enfin, à partir du mois de février 2022, le conflit entre la Russie et l'Ukraine a entraîné une hausse significative des prix énergétiques, se traduisant par une détérioration des termes de l'échange pour les importateurs nets d'énergie.

Politique monétaire de la Banque centrale européenne (BCE)

et hétérogénéité au sein de la zone euro

Pour comprendre ces évolutions, les analystes se basent essentiellement sur trois concepts : cost-push (inflation par l'augmentation des coûts), demand-pull (inflation par l'augmentation de la demande) et, bien qu'initialement négligé, demand-shift (inflation par des changements dans la composition de la demande). Dans un premier temps, les sources monétaires de l'inflation sont rarement mentionnées. En effet, durant la grande crise financière de la fin des années 2000, la base monétaire a augmenté de manière très significative, mais visiblement sans aucun effet sur les prix à la consommation.

Pour la BCE, dont la mission est de maintenir la stabilité des prix pour les vingt États membres de l'Union économique et monétaire européenne, la maîtrise de l'inflation s'avère être une tâche particulièrement difficile. Alors que la politique monétaire est (en grande partie)2 unifiée dans la zone euro – exprimée par le taux directeur de l'autorité monétaire –, la conjoncture économique dans les différents États membres est (souvent) très diverse. Ainsi, les différences entre les taux d'inflation nationaux reflètent un ensemble de différentes influences interagissant les unes avec les autres : politiques budgétaires (diverses mesures de soutien budgétaire), tendances salariales, évolution des marges bénéficiaires (environnement concurrentiel, dispersion du pouvoir de marché), composition sectorielle (intensité énergétique), etc. Inévitablement, les mesures de politique monétaire s'adaptent différemment à chaque environnement national.

Dans cette introduction, nous présenterons brièvement les contributions de ce numéro de la Revue d'économie financière. La première partie sera consacrée à la présentation du contexte historique. Ensuite, la deuxième partie présentera les différences entre les pays de l'Union monétaire européenne, les États-Unis et les économies émergentes. La troisième partie exposera les principales approches analytiques permettant de comprendre les raisons du retour de l'inflation. Enfin, la quatrième et dernière partie traitera des perspectives relatives aux politiques à mettre en œuvre pour revenir à la stabilité des prix.

Histoires d'inflations

Depuis l'introduction de la monnaie unique, l'inflation a été largement maîtrisée. En moyenne, la variation annuelle de l'IPCH a été de 2,1 %. Ce taux est inférieur à celui que la Bundesbank a pu atteindre durant son règne (2,7 %). Il n'y a pas eu non plus beaucoup d'écarts entre les États membres pendant la majeure partie de cette période. Bien entendu, l'inflation a également diminué dans la plupart des économies développées et émergentes. C'est ainsi que les taux d'intérêt nominaux n'ont cessé de baisser depuis les années 1980. Cela a été le cas pendant la période de la Grande Modération (qui s'est achevée en 2007), mais aussi, plus ou moins, pendant les années 2010.

Inflation : origine(s) et persistance

L'inflation, ainsi que les discussions sur ses origines, est un sujet récurrent qui a suscité des polémiques entre les économistes les plus éminents. Maxime Menuet, qui retrace les faits et les débats liés à l'inflation depuis le xvie siècle, affirme que, contrairement à l'histographie dominante, pour comprendre l'évolution de l'inflation, il faut aller au-delà de la théorie quantitative de la monnaie. La « Révolution des prix », par exemple, phénomène européen des xvie et xviie siècles, n'a donc pas été principalement stimulée par la découverte de nouvelles mines d'or et d'argent. Au contraire, divers facteurs « réels » ou non monétaires ont eu un impact décisif, notamment l'augmentation de la population et, par conséquent, l'augmentation de la demande (solvable). De même qu'une demande accrue de liquidités a pu induire une augmentation endogène de la masse monétaire du fait de la flexibilité limitée de sa vitesse de circulation. Au xxe siècle, l'inflation a été synonyme de crises et de conflits. En France, par exemple, le pouvoir d'achat a diminué au lendemain des deux guerres mondiales : plus précisément, de 45 % après la Première Guerre mondiale et de 56 % après la Seconde Guerre mondiale. En principe, une demande excédentaire par rapport aux capacités de production pourrait être équilibrée par des impôts, par la planche à billets ou par l'émission de dette, ou par une combinaison de ces trois moyens. En effet, pour répondre à la crise de la Covid-19, une combinaison de financement de la dette et de sa monétisation (Programme d'achats d'urgence face à la pandémie) a été choisie. Concernant la persistance, celle-ci s'explique principalement par un arbitrage entre inflation et chômage ou par divers conflits (entre travail et capital ou entre créanciers et débiteurs). Étant donné que les poussées inflationnistes ont été généralement le résultat de crises énergétiques et de leur gestion budgétaire, Maxime Menuet en conclut que l'évolution des niveaux de prix pourrait être ancrée dans les développements budgétaires ou fiscaux anticipés, comme l'enseigne la théorie fiscale du niveau des prix (comme l'a encore récemment soutenu Cochrane, 2023)3.

Hyperinflation : rétrospective à l'occasion du centenaire

de l'expérience allemande des années 1920

Selon une définition célèbre (et controversée) de Phillip Cagan, on parle d'hyperinflation lorsque le niveau absolu des prix varie de plus de 50 % en rythme mensuel. L'expérience allemande du début des années 1920 est emblématique en la matière. Comme le rappellent Marc-Alexandre Sénégas et Patrick Villieu, elle n'a eu que trois précurseurs depuis la Révolution française avec trois pays ayant connu le même sort à la même époque (l'Autriche, la Hongrie et la Russie), puis avec quasiment aucun pays jusqu'en 1984, enfin avec quarante et un pays avant 2012. Deux approches ont été développées pour comprendre l'hyperinflation :

1– le point de vue monétariste, tel que le conçoit Phillip Cagan, met l'accent sur les conséquences d'une création monétaire excessive, tout en reconnaissant que les causes profondes tiennent à des tensions budgétaires insolubles. Ces tensions reflètent une situation de chaos sociétal et budgétaire ;

2– selon Sargent et Wallace, les agents économiques perçoivent l'insoutenabilité de la trajectoire budgétaire intertemporelle dans leurs anticipations, forçant ainsi la main des autorités monétaires (dominance fiscale). In fine, la banque centrale est obligée de céder et de monétiser une part de la dette. D'une certaine façon, la « théorie budgétaire du niveau des prix » en est une variante, le futur niveau des prix étant déterminé par un mix entre politique fiscale et politique monétaire. Par la suite, Marc-Alexandre Sénégas et Patrick Villieu appliquent ces hypothèses au cas de l'hyperinflation allemande, confirmant, de manière concise, une observation de l'économiste allemand Franz Eulenburg : « La désintégration de la monnaie ne s'est pas produite de manière isolée, mais en lien continu avec les autres facteurs de la vie sociale. »4 Concrètement : l'incapacité à honorer les indemnités de guerre exigées par le Traité de Versailles et les conflits sociétaux et budgétaires intrinsèquement liés ont été « résolus » par la Reichsbank (indépendante) en faisant marcher la planche à billets.

Désinflation en Italie : 1980-1997

Dans les années 1950 et 1960, l'Italie a connu une inflation modérée d'environ 3 % en rythme annuel. Cependant, dans les années 1970, son IPC (indice des prix à la consommation) a enregistré des taux de croissance annuels à deux chiffres (faibles). Parallèlement, l'inflation est devenue très volatile. Comme l'observe Ignazio Visco, cela s'est déroulé dans le contexte du premier choc pétrolier, de tensions sociales et politiques importantes, ainsi que de « relations de travail tendues ». Cela s'est également produit en dépit de l'engagement de la Banca d'Italia d'« assurer un degré élevé de stabilité monétaire ». L'inflation, qui a culminé à 25 % au quatrième trimestre 1974, s'est réduite de moitié en 1975, pour repartir à la hausse en 1976 en réaction à une dépréciation effective (pondérée par les échanges) de la lire italienne de près de 20 %. L'introduction d'un système d'indexation des salaires, la scala mobile, a été un autre facteur d'inflation. Ce contexte institutionnel a entraîné l'Italie dans une spirale inflationniste qui a atteint, à deux reprises, des taux supérieurs à 20 % au début des années 1980. La désinflation des années suivantes a été obtenue grâce à des politiques budgétaires moins accommodantes, à des augmentations de salaires plus modérées et à l'appréciation du taux de change réel, qui a freiné la demande intérieure et, ainsi, les pressions inflationnistes. Par la suite, entre 1987 et 1992, année de la crise du système monétaire européen, l'inflation est repartie à la hausse, avoisinant les 6 %. Puis, des mesures budgétaires et monétaires énergiques ont à nouveau permis de la réduire. Cette évolution a été largement soutenue par une modération de la croissance des salaires, résultat d'une « politique de concertation » entre l'État, les associations d'employeurs et les syndicats, qui n'est pas sans rappeler le modèle allemand de la konzertierte Aktion.

Inflations : des différences entre les pays

et les catégories de revenus

La crise du coût de la vie au sein de la zone euro

Selon Helene Schuberth, la réponse des nations européennes à la baisse du pouvoir d'achat se caractérise par cinq « récits » différents : (1) l'inflation devait être maîtrisée par des politiques monétaires ; (2) le contrôle direct des prix était jugé inefficace et source de distorsions ; (3) une éventuelle spirale prix-salaires, et non une augmentation du niveau des prix dictée par la recherche de bénéfices, était la principale préoccupation ; (4) compte tenu du choc important des termes de l'échange pour les importateurs nets d'énergie en Europe, une modération salariale s'imposait, conformément à l'augmentation de la composante intérieure du panier de consommation (plus la croissance de la productivité) ; (5) le soutien budgétaire devrait cibler les strates de revenus ayant été les plus sévèrement affectées. Elle évalue ensuite les cinq propositions : (1) la flambée des prix étant le résultat de chocs interdépendants (changements postpandémiques de la demande, complications du côté de l'offre, flambée des prix de l'énergie, etc.), la politique monétaire a continué à être confrontée à un arbitrage entre la réduction de l'écart au potentiel de production et la lutte contre l'inflation (il n'y a pas de « coïncidence divine » dans un monde caractérisé par des imperfections de marché) ; (2) des chocs de prix significatifs, émanant de secteurs d'importance systémique (l'énergie donc) par le biais d'effets d'intrants-sortants et favorisés par la façon dont le marché est conçu (le système de tarification de l'énergie via le merit order – la préséance économique – de l'Union européenne), auraient dû encourager une intervention spécifique, en particulier des plafonds de prix et un découplage des prix de l'électricité et du gaz ; (3) selon Weber et al. (2023), l'augmentation des marges bénéficiaires (c'est-à-dire la différence entre les prix de vente et les coûts marginaux) était le principal moteur de l'inflation, une cause que la politique de concurrence traditionnelle ne pouvait pas traiter, et il aurait fallu avoir recours à des commissions de contrôle des prix ; (4) l'utilisation des salaires pour compenser les chocs des termes de l'échange – une variable qui, historiquement, a fluctué autour du même niveau – aurait fait peser la plupart de l'ajustement sur les revenus du travail, ce qui n'aurait pas été souhaitable ; (5) la « pensée macroéconomique établie » s'est donc traduite par une priorité accordée au déploiement des outils de la banque centrale, pour contenir l'évolution du niveau des prix, et, dans une certaine mesure, d'instruments de politique budgétaire, pour fixer et gérer des plafonds de prix ou des aides ciblées pour les ménages à bas revenus.

La réapparition de l'inflation en France

Selon Mathieu Plane et Gaston Vermersch, le retour de l'inflation à l'échelle mondiale a surpris, après une décennie d'évolution lente des IPC. En France, par exemple, ce retour a été inattendu et substantiel, même si l'inflation française s'est avérée moins élevée que dans la plupart des autres régions de la zone euro. En France, les différents boucliers tarifaires, mis en place pour protéger les ménages et les entreprises, ont coûté 60 Md€ au budget de l'État. Ils ont été assortis de mesures de soutien direct et, dans l'ensemble, ils auraient réduit la hausse de l'IPC de 3 points en 2022. L'inflation a affecté les différentes catégories de revenus de manière inégale. Les travailleurs au Smic (salaire minimum interprofessionnel de croissance) et les retraités ont été les mieux protégés, ce qui n'a pas été le cas pour la rémunération des autres travailleurs, dont le pouvoir d'achat a diminué. Les entreprises non financières ont pu accroître leurs marges entre 2021 et 2023, contribuant, à leur tour, à l'inflation. Toutefois, cette augmentation globale des marges cache une forte disparité, certains secteurs ayant été contraints de réduire leurs marges. Les ménages en milieu rural, ainsi que les familles à bas revenus, ont été moins bien lotis que les citadins et les catégories à revenus plus élevés. Le choc affectant les termes de l'échange résultant de la flambée des coûts énergétiques, comparable au choc pétrolier de 1973, a été absorbé par le secteur public et par une augmentation significative de la position débitrice extérieure nette. Alors que l'inflation s'est récemment inscrite sur une trajectoire descendante – également en réaction aux effets de modération de la demande provoqués par les hausses des taux directeurs de la BCE –, elle pourrait rester à un niveau plus élevé dans un avenir prévisible (géopolitique, coûts de l'adaptation au changement climatique), et devenir plus volatile.

Frein sur les prix énergétiques et allégements fiscaux :

les efforts de l'Allemagne pour contenir l'inflation

Le taux d'inflation en Allemagne est passé de –0,2 % en décembre 2020 à 8,8 % en octobre 2022. Selon Sebastian Dullien et Silke Tober, le pays a été frappé par une détérioration particulièrement importante de ses termes de l'échange ainsi que par une série de chocs sur les prix, à cause de goulets d'étranglement au sein des chaînes d'approvisionnement et de l'évolution de la demande après la crise sanitaire. Les prix de gros de l'électricité étant liés aux prix du gaz et déterminés par la source la plus chère, les prix de l'énergie sont devenus les principaux facteurs de baisse du pouvoir d'achat des ménages. Bien qu'elle ne représente que 2,1 % des dépenses des ménages, l'augmentation de 47 % des coûts énergétiques des ménages a contribué à hauteur de 2,1 points au taux d'inflation global en octobre 2022. La pression s'est exercée de manière disproportionnée sur les ménages à bas revenus. Par exemple, sur un taux d'inflation à 10,5 % pour les adultes à bas revenus, 7,7 points étaient attribués à deux catégories de dépenses (alimentation et énergie). Pour y faire face, diverses mesures fiscales et budgétaires ont été mises en place (réductions d'impôts, subventions pour les transports domicile-travail, paiements ponctuels pour les salariés et les enfants, baisse temporaire de la TVA sur le gaz naturel, taxes sur les salaires exemptées des augmentations induites par l'inflation, etc.). Conformément aux propositions d'une commission d'experts en octobre 2022, un plafonnement temporaire des prix du gaz a été mis en place pour les ménages et les entreprises. Ces mesures ont permis de réduire l'inflation, d'augmenter le revenu disponible des ménages et de dissiper les inquiétudes des consommateurs. Ainsi, les mesures de politique budgétaire ont permis d'amortir le ralentissement de l'économie et ont contribué à contenir l'inflation. Selon Sebastian Dullien et Silke Tober, cela montre que les politiques monétaire et fiscale peuvent agir de concert, dans le cadre de la stratégie politique de la BCE. Au vu du contexte, ces auteurs estiment que la BCE aurait dû « faire preuve d'un peu plus de patience ».

Les causes profondes de la poussée inflationniste aux États-Unis

Comme l'observe Hélène Baudchon, la poussée soudaine et rapide de l'inflation a été inattendue et sans précédent. Initialement, la poussée inflationniste est venue d'une « simple modification des prix relatifs », plus précisément du prix du gaz et, plus généralement, des prix de l'énergie. Alors qu'en Europe, l'inflation était principalement imputable à l'évolution des prix de l'énergie, aux États-Unis, l'augmentation de 6,1 % de l'IPC en 2021 se décomposait en trois éléments : les prix énergétiques (2 points), l'inflation sous-jacente (3,6 points) et les prix de l'alimentation (0,5 point). Au premier semestre 2022, alors que l'inflation atteignait son pic de 9,1 %, 55 % de cette hausse était attribuable aux prix de l'énergie et 25 % aux prix de l'alimentation. Les mécanismes sous-jacents de cette perte de pouvoir d'achat provenaient d'un choc initial de l'offre, suivi par une forte demande postpandémique (demande refoulée, politique budgétaire expansionniste). Dans ce contexte, le pouvoir de fixation des prix des entreprises a augmenté. Les facteurs liés à l'offre semblent avoir dominé la trajectoire de l'inflation américaine. Cette appréciation est corroborée par l'analyse de Ben Bernanke et Olivier Blanchard, qui diagnostiquent une série de chocs sur les marchés des matières premières et des biens (qui ont provoqué divers goulets d'étranglement). En outre, le déséquilibre entre une offre limitée et une forte demande a également favorisé une inflation dictée par la recherche de bénéfices. La plupart de ces chocs ont été des événements isolés, voués à s'estomper dans le temps, les rendant transitoires. Pour des raisons de démondialisation, de décarbonation et de démographie (vieillissement de la population, baisse de l'épargne, augmentation des dépenses du secteur public), les banques centrales pourraient, à l'avenir, être confrontées à un environnement avec une inflation structurellement plus élevée et plus volatile. Cependant, leur objectif ne devrait pas être modifié : la cible d'inflation devrait rester à 2 %.

Le choc inflationniste dans les pays émergents et en développement

Les pays émergents et les pays en développement ont vécu la crise du coût de la vie de différentes façons, en raison de leurs réponses variées à la pandémie, de leur dépendance plus ou moins forte à l'égard des combustibles fossiles (en tant qu'importateurs ou exportateurs), de leur dépendance aux importations de produits alimentaires, ainsi que de leurs approches différentes en matière de politique économique. Cela signifie, selon Pierre Jacquet, que s'il existe des situations spécifiques à chaque pays, il est néanmoins possible d'identifier un facteur commun à l'échelle mondiale. Les prix de l'énergie et de l'alimentation ont largement évolué de manière synchronisée, en raison de facteurs exogènes communs (énergie et alimentation, ainsi que goulets d'étranglement au sein des chaînes d'approvisionnement). En parallèle, les taux d'inflation sous-jacents ont suivi des trajectoires, au contraire, plutôt idiosyncratiques jusqu'au milieu des années 1990, pour évoluer de manière plus homogène par la suite. Grâce à des politiques monétaires plus rigoureuses, l'économie émergente et en développement « médiane » ou représentative a fait des progrès remarquables en matière de désinflation. Toutefois, certaines faiblesses institutionnelles subsistent. Quatre sources d'inflation sont particulièrement pertinentes : (1) les déséquilibres budgétaires, qui peuvent forcer la main de la politique monétaire ou générer des crises de balance des paiements et des taux de change, (2) la surchauffe des économies, (3) les chocs d'offre, et (4) l'inertie de l'inflation en raison d'anticipations mal ancrées. Il est important de reconnaître que la situation dans les pays en développement et entre les régions est très hétérogène, ce que la médiane ne permet pas d'appréhender correctement. En outre, les pays en développement à faibles revenus sont les plus vulnérables. La capacité à contrôler l'inflation est positivement corrélée au niveau des revenus, ce qui pourrait refléter la fiabilité ou la crédibilité des institutions associées à un PIB plus élevé. Il est remarquable d'observer que les pays qui ont poursuivi des stratégies de ciblage de l'inflation ne semblent pas avoir fait mieux. Bien qu'il n'existe pas de seuil bien défini au-delà duquel l'inflation nuit à la croissance, des taux d'inflation très élevés sont, de toute évidence, néfastes. De plus, un taux d'inflation national plus élevé qu'ailleurs entraîne mécaniquement une perte de compétitivité-prix, qui se corrige éventuellement par une dépréciation de la monnaie. Au final, ces expériences ont permis d'établir un nouveau paradigme politique dans les économies en développement : la reconnaissance des contraintes de l'environnement extérieur a conduit à des tentatives pour gagner en crédibilité, pour être perçues comme menant, de manière responsable, des politiques axées sur la stabilité. Pour comprendre les facteurs sous-jacents de l'inflation dans les économies en développement, il faut tenir compte de trois conditions fondamentales. Tout d'abord, la dépendance à l'égard de l'accès aux fonds internationaux limite la marge de manœuvre et oblige à suivre l'évolution des économies dominantes. Ensuite, l'inflation, qui se traduit par une augmentation des prix absolus, est bien plus qu'un phénomène macroéconomique : elle modifie les prix relatifs et a des conséquences importantes sur la répartition des revenus, en particulier pour les ménages les plus modestes. Enfin, une monnaie plus faible augmente le poids des engagements extérieurs nets et réduit l'accès aux fonds internationaux. Bien qu'il soit difficile de généraliser, compte tenu de la grande diversité entre les pays, pour comprendre les conséquences de l'inflation, il faut non seulement tenir compte des enjeux monétaires et budgétaires, mais aussi reconnaître les effets sur la pauvreté et la sécurité alimentaire, ainsi que sur l'endettement extérieur.

Les approches explicatives des inflations

La courbe de Phillips : toujours pertinente ?

Depuis la grande crise financière, la relation entre chômage et inflation semble avoir disparu. L'évolution du marché du travail ne semble plus avoir d'effet sur l'évolution des niveaux de prix. Christophe Blot utilise le « modèle triangulaire de l'inflation », qui tient compte de l'influence (ou non) des pressions de la demande (exprimée, par exemple, par l'écart du taux de chômage par rapport à son niveau structurel), des chocs d'offre ou de prix relatifs, et des anticipations d'inflation, afin de retracer l'évolution des données trimestrielles de l'inflation américaine entre le premier trimestre 1950 et le troisième trimestre 2023. La pente de la courbe de Phillips est instable et devient statistiquement non significative après l'année 2000. Cela démontre l'aplatissement de la courbe de Phillips dont il est souvent question. Ce résultat pourrait provenir de problèmes de mesure. Le taux de chômage d'équilibre n'est pas observable. Les anticipations peuvent être mal exprimées. Les chocs de prix relatifs peuvent se présenter sous différentes formes. La prise en compte de ces mesures alternatives et l'utilisation d'un échantillon de données trimestrielles depuis 2001 permettent de ressusciter la courbe de Phillips. Le coefficient de pente a le signe attendu et se révèle significatif. Si la courbe de Phillips semble donc bien « vivante », la relation n'est pas stable et varie dans le temps selon la conjoncture. Une politique monétaire plus efficace (avec une définition précise de son objectif principal et une communication transparente) pourrait engendrer des changements structurels, qui devraient permettre d'ancrer les anticipations. Ainsi, les chocs de prix relatifs devraient devenir prédominants. Avec l'intégration accrue des marchés et des chaînes de valeur (externalisation), le cycle mondial (et non plus national) gagne en pertinence. Dans l'ensemble, la perspective fondée sur la courbe de Phillips offre un cadre flexible pour comprendre les différents moteurs de l'inflation.

Croissance monétaire et poussée inflationniste au lendemain

de la crise sanitaire

Avec l'affaiblissement du lien entre monnaie et inflation depuis les années 1990, le suivi des agrégats monétaires est presque tombé aux oubliettes. Toutefois, Claudio Borio, Boris Hofmann et Egon Zakrajšek font état d'une « poussée de la croissance monétaire [précédant] la flambée [de l'inflation] en 2021-2022 ». Les données recueillies dans les différents pays montrent que le lien entre monnaie et inflation est un processus à deux régimes. Dans des environnements d'inflation faible et stable, les niveaux de prix changent principalement en réaction à des chocs de prix relatifs spécifiques à chaque secteur. À l'inverse, dans le second régime de forte inflation, la composante commune des variations de prix devient prédominante, et la corrélation entre les variations de prix relatifs augmente considérablement, suivant de près l'évolution des « prix marquants » (énergie, alimentation, taux de change). Cette corrélation est forte dans les contextes d'inflation élevée, et vice versa. Entre 2020 et 2023, la corrélation entre la « croissance monétaire excessive moyenne et l'inflation moyenne » était de 1. Cette corrélation, au sein de l'échantillon entre croissance monétaire excessive et inflation, a eu également un pouvoir prédictif en 2021-2022, bien que celui-ci soit (nettement) plus faible si l'on exclut deux pays à forte inflation. Par la suite, en période de baisse de l'inflation, cette corrélation devient beaucoup moins significative, en particulier lorsque les deux économies à forte inflation sont exclues. Les résultats suggèrent que bien qu'il soit difficile d'exploiter l'information, assurer le suivi et l'évaluation de l'évolution des agrégats monétaires peut s'avérer utile.

Hétérogénéité des effets de l'inflation en France et dans la zone euro

L'inflation exerce ses effets de manière différenciée selon les ménages (répartis en catégories de revenus), selon la structure de leurs dépenses. À partir de données spécifiques aux ménages collectées par l'Insee et Eurostat (enquête sur le budget des ménages), Erwan Gautier et Jérémi Montornes observent que la hausse des niveaux de prix a été la conséquence de chocs importants sur les prix relatifs (énergie, alimentation), qui ont fortement contribué à l'inflation globale. Dans le cas de la France, l'augmentation des prix de l'alimentation et de l'énergie (un quart du panier de consommation) a expliqué près des deux tiers de l'inflation globale. Toutefois, les hausses de prix ont également été hétérogènes d'un pays à l'autre, reflétant des différences dans les politiques adoptées par les pouvoirs publics. La France et l'Espagne ont connu des augmentations globales du niveau des prix plus faibles, parce qu'elles ont plafonné les prix de l'énergie. La différenciation des effets a aussi permis de refléter des différences entre les catégories de revenus, les tranches d'âge et les zones géographiques. Les ménages à bas revenus ont dépensé une part plus importante de leurs revenus en alimentation et en énergie que les autres ménages. Les ménages en milieu rural ont dû faire face à des coûts de transport et de chauffage plus élevés. Les consommateurs âgés ont dépensé davantage pour leur alimentation et leur logement. Dans les quatre grandes économies de la zone euro, le budget consacré au logement (y compris le loyer, l'électricité et le gaz) représentait 40 % des dépenses pour le premier quintile de revenus, tandis qu'il était inférieur de 10 points, soit seulement de 30 %, pour le dernier quintile. Étant donné que la consommation de base représente environ deux tiers de la consommation totale, les ménages à bas revenus sont les plus touchés par la hausse de l'inflation. En comparant les effets différentiels entre l'Allemagne, la France, l'Italie et l'Espagne, les différences interquintiles sont similaires, sauf dans le cas de l'Italie. Bien que les mesures prises au niveau national aient été très diverses, les pays ayant adopté les interventions les plus protectrices ont également connu des taux d'inflation et des effets d'inégalité plus faibles. En France, par exemple, les « boucliers tarifaires » semblent avoir complètement éliminé les effets d'inégalité entre le premier et le cinquième quintile. La dispersion de l'inflation entre les zones rurales et les zones urbaines, en France, a également été réduite par les subventions aux prix du gaz. Pour soutenir des interventions politiques ciblées, des analyses basées sur des données plus affinées sont nécessaires.

Changements structurels et conflits de répartition

L'inflation ne peut être considérée comme un phénomène purement monétaire, comme le prétend la théorie monétaire traditionnelle.Jean-Luc Gaffard, Mauro Napoletano et Francesco Saraceno soutiennent, au contraire, que l'horizon d'analyse doit être étendu. Pour des monétaristes, l'inflation est le résultat inéluctable de politiques, visant à faire baisser le chômage en dessous de son niveau naturel, qui enclenchent des spirales prix-salaires. En réalité, l'inflation ne peut pas s'appréhender uniquement en termes macroéconomiques, juxtaposant une offre et une demande globales. Il peut également s'agir d'un phénomène d'origine structurelle dépendant de l'évolution continue des préférences et des technologies, qui implique des variations de prix relatifs et affecte le niveau général des prix. En présence de rigidités à la baisse des prix, le changement des prix relatifs génère de l'inflation. Dès lors, ce sont plutôt des politiques structurelles visant à faciliter les ajustements de marchés qui peuvent résoudre le problème. D'autant que ces rigidités ont également des conséquences en termes de répartition, et impliquent donc des conflits pour déterminer qui doit en supporter les coûts. Les revendications conflictuelles entre le travail et le capital ont des conséquences différentes, selon le pouvoir de marché et l'évolution de l'inflation. Dans l'épisode le plus récent, ce n'est pas une spirale prix-salaires qui est en cause, mais l'augmentation du pouvoir de marché des entreprises, qui a permis de dégager des marges plus importantes et d'attiser les flammes de l'inflation. Ainsi, pour gérer une crise du coût de la vie, il faut dépasser la simple politique monétaire. En reconnaissant le rôle des intermédiaires financiers et de la gouvernance d'entreprise pour de meilleurs résultats, les politiques de revenus doivent être repensées. C'est un exercice complexe, particulièrement difficile dans la zone euro avec son paysage régional diversifié.

Quelles voies de retour vers la stabilité ?

Le ciblage de l'inflation dans un environnement incertain

Pendant la période de Grande Modération, les stratégies et les objectifs des banques centrales sont devenus de plus en plus similaires, ce qui n'est pas surprenant puisque la plupart des économies étaient considérées comme ayant des trajectoires stables. Les chocs récents et les défis prévisibles ont relancé les discussions concernant les objectifs des autorités monétaires et leurs stratégies. Ces questions sont abordées dans la contribution de Pierre Jaillet et Jean-Paul Pollin. Depuis vingt-cinq ans, les autorités monétaires ont plus ou moins convergé vers la même définition de la stabilité des prix avec un objectif d'inflation de 2 %. Étant donné que l'inflation génère à la fois des coûts (par exemple, des effets de distorsion sur les prix relatifs et l'allocation des ressources) et des avantages (par exemple, en facilitant les processus d'ajustement dans les environnements présentant des rigidités), la question du taux d'inflation optimal se pose. L'optimalité signifie, ici, qu'un tel taux permettrait des processus efficaces d'ajustement ou de réallocation, lorsque les agents (entreprises, main-d'œuvre) sont hétérogènes. En d'autres termes, l'objectif à poursuivre dépend du contexte et peut varier d'un pays à l'autre et d'une période à l'autre. La borne inférieure effective du taux directeur doit également être prise en compte, lors de la détermination de l'objectif. Depuis les années 1990, lorsque le ciblage « intermédiaire » (de la masse monétaire) est devenu irréalisable, à cause de la déréglementation et des innovations financières, la poursuite « directe » de l'objectif final est devenue l'approche dominante. Le ciblage de l'inflation signifiait également que les banques centrales devaient prendre en compte des canaux par lesquels leurs impulsions étaient transmises. Avec l'aplatissement de la courbe de Phillips durant la période de faible inflation des années 2010, la Fed (Federal Reserve) et la BCE ont révisé leurs stratégies pour gagner en flexibilité. La Fed a opté pour un ciblage de l'inflation moyenne, la BCE pour une tolérance, à moyen terme, aux écarts par rapport à son objectif, sans que ce moyen terme soit d'ailleurs précisément défini. Les deux approches rejoignent, en termes de concept, la poursuite d'objectifs de niveaux des prix. Entre-temps, un débat sur le relèvement de l'objectif à 3 % ou 4 % a refait surface, entre autres, afin d'accorder une plus grande marge de manœuvre à la politique monétaire et de soutenir son efficacité face à un taux d'intérêt d'équilibre (r*) structurellement bas. Comme au début des années 2010, l'opinion dominante est, cependant, que changer d'objectif dans un environnement incertain risque d'accroître l'incertitude. Compte tenu de l'ambiguïté accrue quant au futur régime d'inflation, d'autres options sont considérées (ciblage du niveau des prix, ciblage du PIB nominal). La cible optimale est également évaluée au regard (1) de sa pertinence pour la transition écologique, (2) de la nouvelle révolution industrielle (intelligence artificielle, digitalisation) et du taux d'intérêt naturel, et (3) de la pérennité de l'endettement des secteurs public et privé. En fin de compte, le défi consiste à décider d'un objectif optimal qui tienne compte de différents objectifs contradictoires.

Pouvoir de marché et inflation

La poussée récente et soudaine de l'inflation a des origines microéconomiques : les confinements pendant la pandémie (qui ont perturbé les chaînes d'approvisionnement et la demande, se déplaçant entre les différents secteurs), ainsi que la guerre russe en Ukraine (et ses conséquences sur les prix de l'énergie). Pour comprendre ces chocs de prix, Benoît Cœuré affirme qu'il est nécessaire d'adopter une perspective sectorielle, qui tient compte des relations intrants-sortants et de la substituabilité. Dans ce contexte, le comportement des entreprises en matière de fixation des prix devient déterminant, ce qui pourrait impliquer que la politique en matière de concurrence a un rôle à jouer dans la recherche de la stabilité des prix. Dans le cas de la France, si les marges (= revenu d'exploitation/valeur ajoutée) ont augmenté de 2 points entre 2021 et 2023, elles étaient restées dans une fourchette relativement étroite au cours des deux décennies précédentes. D'un point de vue macroéconomique (ou simplement comptable), l'augmentation des marges peut résulter d'une hausse de la productivité du travail, d'une baisse des salaires réels, d'une amélioration des termes de l'échange et/ou d'une augmentation des subventions nettes. Dans l'épisode le plus récent, une entreprise française « typique » pouvait augmenter ses marges principalement de deux façons différentes : (1) en retardant l'ajustement des salaires à la hausse des prix, et (2) en répercutant l'augmentation des coûts des facteurs de production. Sur un marché en concurrence imparfaite (par exemple, un marché monopolistique), les prix de vente comprennent une marge, dont l'importance variable est un indicateur dudit pouvoir de marché. Les industries ayant un taux de concentration plus élevé (avec, donc, moins de concurrents) devraient, en principe, afficher une corrélation plus faible entre les coûts des facteurs de production et les prix (de vente). Toutefois, aucune étude ne confirme ces hypothèses de manière univoque. Les facteurs parasites (perturbations de la chaîne d'approvisionnement) doivent être identifiés. En outre, les marges varient considérablement d'un secteur à l'autre, mais aussi au sein d'un même secteur. Il n'est donc pas satisfaisant de tirer des conclusions à partir de cas individuels (entreprises, industries). Les tentatives, visant à attribuer les contributions respectives des coûts du travail, des prélèvements fiscaux nets de subventions et des marges bénéficiaires à l'inflation globale, varient selon les périodes et les pays (mais aussi les études). Par exemple, selon le FMI (Fonds monétaire international), entre 2019 et 2021, 40 % de l'augmentation du déflateur du PIB américain pourrait s'expliquer par la hausse des profits unitaires. Le contexte est important. Par exemple, il y a une différence entre les exportateurs nets et les importateurs nets d'énergie. L'inflation induite par la hausse des marges de profit est, dans tous les cas, un phénomène temporaire. Dans un contexte plus large, les revendications concurrentes du capital et du travail, qui sont prises en compte, par exemple, dans le modèle de fixation des salaires et des prix, entrent en ligne de compte. Cela a une incidence sur une éventuelle « spirale inflationniste des bénéfices » par le biais de son effet sur le chômage d'équilibre et la forme de la courbe de Phillips. Le pouvoir de négociation de la main-d'œuvre étant plus faible, le rôle joué par les entreprises, en matière de fixation des prix dans la dynamique de l'inflation, pourrait se renforcer. Entre le milieu des années 1980 et le milieu des années 2010, les marges de l'entreprise médiane ont à peine augmenté aux États-Unis, et sont restées largement stables en France. Toutefois, dans un contexte d'augmentation des taux de concentration (mesurés, par exemple, par la part d'un secteur détenue par les quatre plus grandes entreprises), les marges ont augmenté, en particulier, pour les entreprises dominantes (effet de composition). Un pouvoir de marché accru, c'est-à-dire des rentes monopolistiques plus élevées, peut augmenter le niveau des prix (effet à long terme). Dans ce cas, les politiques de concurrence pourraient être amenées à jouer un certain rôle : en luttant, par exemple, contre les cartels ou la collusion tacite, en évaluant les fusions et les acquisitions, en contrôlant les abus de position dominante ou encore en évaluant les projets politiques ayant un aspect lié à la concurrence. Il est évident que ce ne sont pas les autorités de la concurrence qui disposent de l'instrument principal de lutte contre l'inflation. Mais, en encourageant un environnement concurrentiel sur les marchés, elles peuvent contribuer à la réalisation de l'objectif de stabilité des prix.

Inflation et politique budgétaire : à la recherche d'un nouveau paradigme

À la suite des quatre chocs économiques majeurs survenus depuis 2007-2008, les tâches de stabilisation macroéconomique ont été réaffectées, soulevant des questions paradigmatiques que Xavier Ragot aborde dans son article. À partir des années 1980, une nouvelle répartition des tâches entre la politique monétaire et la politique budgétaire s'est imposée. La responsabilité de la stabilité des prix incombait aux banques centrales indépendantes, qui se voyaient confier un mandat clair. En outre, les autorités monétaires étaient également responsables de la stabilisation de la demande globale. Ce régime de dominance monétaire reflétait les « leçons tirées » d'une période où le budget du secteur public était censé contrôler la demande globale et, donc, l'inflation. Durant cette période, le contrôle devait s'exercer par le biais du lien étroit et stable entre le niveau des prix et l'écart de production (c'est-à-dire la courbe de Phillips). Le financement des budgets par la monétisation de la dette était jugé approprié selon la conjoncture. La politique budgétaire était alors dominante. Dans les années 1970, cette approche fonctionnelle de la finance (à la Abba Lerner) s'est, toutefois, révélée insuffisante : lorsque les prix du pétrole ont quadruplé (choc d'offre négatif), le niveau des prix et la production ont évolué en sens inverse. L'augmentation des prix relatifs a eu un effet direct sur l'inflation, modifiant le niveau absolu des prix. En parallèle, le choc a réduit la demande globale, entraînant une stagnation des revenus et conduisant à des défis contradictoires pour les politiques de stabilisation. Jugée inapte à prévenir la stagflation, à partir des années 1980, on a considéré que la politique budgétaire devait s'abstenir de toute intervention discrétionnaire. La priorité devait plutôt être accordée à son rôle (musgravien) d'allocation et de répartition, les stabilisateurs automatiques n'intervenant qu'en arrière-plan. En termes de macrostabilisation, les banques centrales étaient censées être aux commandes : ainsi s'est installé le principe de dominance monétaire. Toutefois, les quatre grandes crises survenues depuis 2008 (la grande crise financière, la crise de la dette souveraine des pays périphériques de la zone euro, la crise de la Covid-19, mais aussi la guerre russe en Ukraine avec la crise énergétique qui s'en est suivie) ont montré les limites de la capacité d'intervention de la politique monétaire. La politique budgétaire a donc été, à nouveau, mobilisée. Il y a un élément européen spécifique à cela. Au sein de la zone euro, les divergences régionales en matière de taux d'inflation, qui reflètent également les différences de politiques budgétaires, ont une incidence sur les taux de change réels. Cela a des conséquences sur les balances courantes. La crise a également confirmé une nouvelle hiérarchisation des outils politiques en matière de gestion macroéconomique, telle qu'elle est mise en évidence dans des modèles récemment développés tenant compte des agents hétérogènes. Lorsque les prix et les salaires ne s'ajustent que de manière imprécise, ces modèles montrent que la politique budgétaire est l'outil le plus efficace pour gérer le cycle et stabiliser les prix. Toutefois, la politique budgétaire ne se limite pas à des objectifs de stabilisation des prix. Elle fait appel à une multitude d'outils, ayant des effets conjoints, par exemple, sur les incitations des agents ou sur le transfert de ressources entre eux. Il faut donc pendre en compte un certain nombre de limites au niveau de la mise en œuvre : les problématiques de légitimité, de justice ; les contraintes liées à l'information ; les difficultés des agents à appréhender la complexité de la politique budgétaire. Ces limites confirment en même temps l'avantage comparatif de la politique monétaire (indépendance opérationnelle, fortes capacités analytiques dans son domaine). Par conséquent, la « réhabilitation » de la politique budgétaire et la nécessité de tirer parti des « qualités symétriques » de la politique monétaire appellent des réformes institutionnelles. Cela est particulièrement pertinent pour la zone euro. Pour des raisons de légitimité démocratique, les parlements nationaux doivent rester maîtres de leurs budgets. Mais ils doivent prendre des décisions en tenant compte de toutes les implications, y compris celles relatives à l'évolution du niveau général des prix. Le Réseau des institutions budgétaires indépendantes de l'Union européenne, qui existe déjà, devrait également être chargé d'informer les parlements nationaux de l'impact de leurs décisions budgétaires sur l'inflation et les taux de change internes (évolution des prix relatifs dans la zone euro). Confier la stabilisation de l'inflation et l'amortissement des chocs de grande ampleur à la politique budgétaire requiert des innovations analytiques et institutionnelles.

En guise de conclusion

Rares sont ceux qui ont vu venir cette inflation. La hausse soudaine et brutale des niveaux de prix dans le monde entier a été sous-estimée par les intervenants de marché, les analystes et, surtout, les banques centrales. Ensuite, lorsque l'inflation globale semblait suivre une trajectoire inexorable, de sérieux débats ont eu lieu entre experts pour déterminer si cette inflation était « transitoire » ou « permanente ». Il s'agissait également d'un débat sur les causes profondes de l'inflation : était-elle due à la demande ou à l'offre, ou s'agissait-il de changements structurels ? Aux États-Unis, la « team transitory » (les tenants de la thèse d'une inflation transitoire) a soutenu que la poussée soudaine de l'inflation était principalement due à un choc des prix relatifs, et qu'elle finirait par s'atténuer. Il s'agissait, bien entendu, de l'interprétation canonique du « choc de l'offre » (Blinder et Rudd, 2013). Selon ce point de vue, l'inflation sous-jacente dépend à la fois de facteurs liés à la demande et de facteurs liés à l'offre. Les fortes augmentations de prix au sein d'industries importantes, sans compenser les baisses de prix relatifs dans d'autres secteurs, augmentent mécaniquement le niveau général des prix. Mais cela ne peut plus durer. Le taux d'inflation global revient inexorablement vers le taux sous-jacent. Des écarts plus prolongés ne pourraient persister que si une spirale prix de revient-salaires ou bénéfices se mettait en place. La « team permanent » (les défenseurs de la thèse d'une inflation durable), quant à elle, a estimé que l'inflation américaine était la conséquence d'une relance budgétaire massive (loi « CARES », Paycheck Protection Program, American Recovery Act, etc.) en réaction à la crise de la Covid-19, mais qui a poussé l'économie bien au-delà de ses capacités. Ainsi, pour ramener l'inflation à son niveau cible, une politique restrictive vigoureuse s'imposait. Néanmoins cela risquait de faire presque doubler le taux de chômage à 7 %.

En février 2024, aux États-Unis, l'inflation globale s'élevait à 3,2 % et l'inflation sous-jacente à 3,8 %, avec un taux de chômage inférieur à 4 %. Bien que cela ait pu prendre un peu plus de temps, notamment à cause de l'impact d'une série de chocs interdépendants, l'opinion de la « team transitory » semble se confirmer. Dans la zone euro, l'effet sur la demande globale a été nettement moins important. Avec des systèmes de sécurité sociale plus développés qu'aux États-Unis, les mesures de soutien étaient plus ciblées. Toutefois, l'évolution des niveaux de prix dans les États membres a suivi une tendance baissière similaire.

Entre-temps, avec la baisse de la composante énergétique au sein du panier global dans la zone euro et la modération de la composante alimentaire, l'inflation est-elle de nouveau en bonne voie pour atteindre son niveau cible, c'est-à-dire 2 % ? Les contributions à ce numéro de la Revue d'économie financière véhiculent un message de prudence. Elles plaident en faveur de l'adoption d'une perspective large et de l'acceptation du fait que l'inflation est une situation à causes multiples. Par conséquent, se fier à un seul indicateur (la monnaie, par exemple) ne suffit pas. Pour comprendre l'évolution du niveau des prix (prix absolu), il faut tenir compte de la pression de la demande globale. Mais il faut aussi considérer le facteur de la hausse des coûts de production et celui lié au déplacement de la demande. Les chocs de prix relatifs émanant de secteurs clés d'une économie sont absorbés de différentes manières, selon la conjoncture. À moins qu'il n'y ait, ailleurs, des changements correspondants dans les prix relatifs, les chocs importants ont un effet direct sur le niveau des prix, mais pas d'effet persistant sur l'inflation.

La persistance de l'inflation provient également des tentatives des agents, négativement affectés (main-d'œuvre et capital), de protéger leur pouvoir d'achat ou leur part de profit. Toutefois, ces « revendications concurrentes », auxquelles il convient d'ajouter les dépenses publiques absorbantes, se heurtent à une limite : la capacité d'une économie à créer de la valeur. Un moyen classique de concilier ces revendications divergentes au niveau de la production consiste à relâcher la contrainte nominale en laissant le niveau des prix augmenter. Les demandes d'augmentation de salaires (augmentation des coûts unitaires de main-d'œuvre) sont rendues compatibles avec la protection du rendement du capital (augmentation des marges par rapport au coût « normal ») par le biais de l'inflation. Cette vision conflictuelle des processus d'inflation a été récemment ravivée de manière instructive (Lorenzoni et Werning, 2023). C'était la ligne directrice d'un excellent manuel (Carlin et Soskice, 1992) qui s'appuyait sur des précurseurs pertinents (par exemple : Kalecki, 1937 ; Rowthorn, 1977). Au vu des perspectives économiques qui s'annoncent (le friend-shoring, le near-shoring, la prédominance des sujets liés à la sécurité nationale, la transition verte et la transformation numérique), il est facile d'imaginer que ces conflits prendront de l'ampleur. Cela impliquerait une inflation sous-jacente plus élevée. Une telle prolongation de la crise du coût de la vie pourrait également s'accompagner de coûts politico-économiques. Bien qu'il s'agisse d'un phénomène monétaire, l'inflation est un « symptôme de difficultés économiques, sociales et politiques réelles » (Tobin, 1987).

Mars 2024