Les banques mutualistes ont intégré lors de leur création un principe relativement simple : réunir des personnes physiques et morales qui garantissent ensemble les prêts accordés individuellement aux sociétaires. Mais dans les années 1980-1990, elles décidèrent de fortement élargir et diversifier leurs activités jusqu'à devenir de grands groupes bancaires universels et internationaux, imitant ainsi les banques SA et oubliant parfois leurs missions premières et leur raison d'être. Cependant, elles continuent parallèlement à investir dans des projets locaux responsables.

Les valeurs et le mode de gouvernance des banques mutualistes devraient a priori les rendre plus vertueuses (contrôle déconcentré et partagé, valeurs humanistes fortes). Qu'en est-il réellement par rapport à la problématique très actuelle de la fraude fiscale et du blanchiment ?

Nous verrons dans cet article en quoi les valeurs et la gouvernance mutualistes sont censées garantir des comportements responsables. Nous rappellerons ensuite comment la fraude fiscale et le blanchiment se sont immiscés dans le jeu de la finance mondialisée. Nous étudierons enfin la place et le comportement des banques mutualistes dans ces errements et dérives financières et fiscales.

Les valeurs mutualistes et la gouvernance

Le modèle mutualiste repose sur des valeurs éthiques fortes et une gouvernance démocratique et participative, le différenciant ainsi fondamentalement de l'entreprise capitaliste.

Les fondements théoriques de l'entreprise mutualiste

Freeman (1984) définit les parties prenantes (PP) comme « tout groupe ou individu qui affecte ou est affecté par la réalisation des objectifs de l'entreprise ». Cette théorie postule que l'entreprise doit composer avec les attentes et les revendications des parties prenantes, essentielles à la pérennité de l'entreprise (Donaldson et Preston, 1995). La prise en compte des PP par l'entreprise peut se faire selon deux approches : instrumentale ou normative. Dans l'approche instrumentale (Freeman, 1984 ; Hill et Jones, 1992), l'entreprise adapte ses décisions en fonction des attentes et de la satisfaction des PP pour créer de la valeur. Dans l'approche normative (Freeman, 1984 ; Freeman et al., 2004), l'entreprise a une obligation morale de satisfaire les attentes de ses différentes PP au nom d'un contrat implicite entre l'entreprise et la société. Dans ce cadre, l'entreprise partenariale se caractérise non seulement par la notion de création de valeur, mais aussi et surtout de son partage (Charreaux et Desbrières, 1998 ; Porter et Kramer, 2011). Le statut mutualiste situe l'entreprise dans une gouvernance partenariale (Collette et Pigé, 2009). Selon Lapoutte et Cadiou (2014), la gouvernance des entreprises mutualistes se révèle être hybride et marquée par des caractéristiques de la gouvernance actionnariale (par exemple, la cotation en bourse de la tête de réseau) ainsi que des divergences profondes (par exemple, la moindre exigence de rentabilité des sociétaires).

L'approche transactionnelle (Renou et Renault, 2007) offre un nouvel éclairage de la théorie des parties prenantes. Partant du postulat de rationalité économique et d'agent calculateur, cette approche met en avant l'individu social, qui intègre les rapports sociaux dans son processus d'individualisation (institution en tant que soi). En définitive, Lapoutte et Cadiou (2014) affirment que l'entreprise mutualiste est une entreprise partenariale transactionnelle dans laquelle les relations sont basées sur la confiance et l'engagement. Par ailleurs, l'un des piliers de l'entreprise mutualiste est sa volonté de satisfaire ses membres. De plus, la participation des sociétaires à un projet socioéconomique collectif leur confère une légitimité dans l'organisation. En l'espèce, nous distinguons plusieurs éléments favorables à la prise en compte des PP : son fonctionnement participatif, l'ouverture des sociétaires et l'ubiquité du sociétaire (Lapoutte et Cadiou, 2014).

La gouvernance dans l'entreprise mutualiste

Comparativement à la gouvernance des entreprises traditionnelles (Charreaux et Desbrières, 1998), la gouvernance mutualiste se caractérise par des règles de fonctionnement spécifiques (Collette et Pigé, 2009). Premièrement, le sociétaire est à la fois « fournisseur(s) ou client(s), apporteur(s) de capitaux et détenteur(s) d'un droit de vote » (Collette et Pigé, 2009, p. 90). Il joue donc plusieurs rôles. L'ubiquité est l'appartenance multiple d'un individu à divers groupes de PP (Fassin, 2008). L'individu peut donc assumer plusieurs rôles simultanément. Le sociétaire, en tant que pierre angulaire de la gouvernance de l'entreprise mutualiste, est une partie prenante ubiquiste exemplaire dans la mesure où il est à la fois le copropriétaire et le client (Gianfaldoni et al., 2012).

Deuxièmement, la structure d'une entreprise mutualiste et notamment pour les banques mutualistes est relativement particulière (Marsal, 2012, 2013). Une caisse locale est une agence bancaire (plus rarement un groupe d'agences) qui est dirigée par un directeur salarié, assisté d'un conseil d'administration et parfois d'un conseil de surveillance. Les capitaux sont détenus par les sociétaires. Ces deux conseils sont présidés par deux membres élus : le président du conseil d'administration et le président du conseil de surveillance. Les membres de ces deux conseils sont élus par les sociétaires-clients lors des assemblées générales annuelles. Les fondements des banques coopératives reposent donc sur plusieurs piliers (Marsal, 2012, 2013 ; Lapoutte et Cadiou, 2014) : la décentralisation de la gouvernance, la participation économique et solidaire interindividuelle, l'ancrage territorial enfin. En l'espèce, nous percevons l'ubiquité du sociétaire, lequel est à la fois le propriétaire et l'usager. C'est une spécificité historique de l'entreprise mutualiste (Lapoutte et Cadiou, 2014). Nous remarquons que l'ubiquité va encore plus loin dans la mesure où le sociétaire est lié avec la communauté. Nous pouvons considérer que le sociétaire est un individu « encastré » (Granovetter, 1985).

La légitimité et l'éthique dans les banques coopératives

La légitimité des banques coopératives prend appui sur les principes et les valeurs mutualistes (Malherbe, 2008). Leurs pratiques de gouvernance sont donc fondées sur des valeurs démocratiques et solidaires correspondant à l'histoire du mutualisme (Malherbe, 2008). À l'aune des développements théoriques précédents, nous pouvons considérer trois modalités de légitimité des banques coopératives (Lapoutte et Cadiou, 2014) : pragmatique, morale et cognitive. Premièrement, en termes de pragmatisme, les textes de référence du mutualisme (cf., par exemple, l'Alliance coopérative internationale ou la Fédération nationale de la mutualité française) façonnent la légitimité mutualiste à travers les notions de service, de qualité, d'emploi et de création du capital humain. Deuxièmement, en ce qui concerne la moralité, les valeurs qui fondent la légitimité mutualiste sont la solidarité, la démocratie, la transparence, l'honnêteté ou la responsabilité. Ces valeurs sont généralement mises en avant par les banques coopératives dans leur quête de légitimité (Malherbe, 2008). Enfin, troisièmement, à l'échelle de la cognition, la spécificité des banques coopératives s'articule autour de plusieurs modèles. Par exemple, le modèle d'efficacité et de rentabilité (Pérez, 2009) ou le modèle historique d'économie sociale (Malherbe, 2008).

Toutefois, la banalisation des activités des banques coopératives (Ory et al., 2006) et la réalité des affaires (Lapoutte et Cadiou, 2014) ont mis à l'épreuve les valeurs mutualistes (Malherbe, 2008). En effet, celles-ci peuvent être en contradiction avec les enjeux de performance (Richez-Battesti, 2008). Comme le souligne Malherbe (2008), la référence aux valeurs mutualistes peut s'appréhender comme un « investissement de forme », c'est-à-dire un moyen conventionnel dont le but est de favoriser l'engagement de certains de ses membres dans l'organisation. Ce faisant, la référence aux valeurs mutualistes peut s'assimiler à celle d'une marque commerciale (Eymard-Duvernay, 2012) ou à une démarche RSE (responsabilité sociale des entreprises) (Persais, 2007). Les valeurs mutualistes jouent un rôle plus ou moins prégnant dans les relations avec les parties prenantes, à commencer par la participation des sociétaires dans la gouvernance. Leur participation permet de légitimer les actions des banques coopératives et d'amortir toute pratique commerciale éloignée ou en contradiction avec les valeurs mutualistes : par exemple, la (seule) quête de la performance économique.

En définitive, comme le soulignent Malherbe (2008) ou Lapoutte et Cadiou (2014), les banques coopératives sont relativement proches de leurs concurrents capitalistiques en termes d'offre de produits, mais également en termes de légitimité et d'éthique. En effet, même si elles se revendiquent différentes en raison de leurs particularités éthiques et institutionnelles, les banques font face à de nouveaux défis économiques et sociaux, qui peuvent remettre en cause ces spécificités. Cette situation les oblige à s'aligner sur les banques SA, notamment sur les questions de fraude fiscale et de blanchiment de capitaux.

La fraude fiscale et le blanchiment

La fraude fiscale est aujourd'hui au cœur des préoccupations des États, en recherche d'équilibre budgétaire. Les banques se retrouvent ainsi dans le collimateur des organismes de contrôle et de régulation, chargés par ailleurs de la lutte contre le blanchiment d'argent.

La fraude et les paradis fiscaux

La fraude fiscale et les paradis (ou parasites) fiscaux représentent les deux visages obscurs de la fiscalité. En effet, plus vieux que la monnaie, l'impôt a toujours suscité le débat : trop élevé pour les uns, ceux qui le payent, insuffisamment élevé pour les autres, ceux qui le perçoivent. Les particuliers et les entreprises ont en permanence essayé d'éviter l'impôt, ou tout du moins de le réduire, par des moyens plus ou moins légaux. Du retraité isolé à la multinationale et son armada de fiscalistes, nombreux sont ceux qui recherchent l'économie d'impôt, parfois à tout prix quel que soit le risque encouru.

Les paradis fiscaux ne sont pas une création récente. En effet, leur émergence date de 4 000 ans, lorsque les commerçants grecs envoyaient des émissaires dans les ports les plus taxés pour convenir entre vendeurs et acheteurs d'un point de rendez-vous pour transborder la marchandise sans avoir à payer les taxes portuaires existantes. Dans les années 1880, l'État américain du New-Jersey propose le plafonnement de l'impôt sur les sociétés pour les entreprises qui y installent leur siège social. Dans les années 1920, le phénomène s'étend au monde entier dont notamment la Suisse ou le Luxembourg. Les Britanniques inventent alors le concept de résidence fictive pour l'entreprise œuvrant en dehors du lieu où elle est fiscalement enregistrée. Les Suisses quant à eux créent le secret bancaire et les sociétés écrans. Après la Seconde Guerre mondiale, certains petits États oubliés par le Plan Marshall se spécialisent dans les pavillons de complaisance et le secret bancaire. La première moitié du xxe siècle a vu ainsi l'apparition d'entreprises dont le siège se situe dans un pays, qui produisent dans un autre, ouvrent leurs comptes bancaires ailleurs, installent une filiale de commercialisation dans un autre État et qui payent leurs impôts encore ailleurs.

Les banques se retrouvent ainsi au cœur d'un jeu international, profitant des montages complexes nécessaires à l'optimisation fiscale, mais encore plus à la fraude fiscale. Elles se sont installées et fortement développées dans ces pays avec, par exemple, dans les petites Îles Caïmans (56 000 habitants, 260 km2 soit deux fois Paris), 5e place financière mondiale, environ 40 000 sociétés dont 600 banques et fiducies et 800 assureurs qui sont officiellement enregistrés (Vernier, 2018). Aujourd'hui accusées de recéler le fruit de la fraude fiscale, mais aussi les avoirs les plus criminels, les banques sont confrontées à une réglementation de plus en plus rigoureuse et des sanctions de plus en plus lourdes. Leviers de la fraude grâce à l'opacité de certaines zones d'implantation, mais aussi maillons forts des circuits de blanchiment, elles se doivent de choisir aujourd'hui entre progression vertueuse vers la transparence généralisée et mise au ban répétée à la suite de la succession de scandales qui les éclaboussent.

Quelques techniques bancaires de blanchiment

Un constat inopposable peut être dressé : l'argent noir comme gris passe forcément par les banques pour pouvoir être blanchi. Pire, certaines techniques de blanchiment usent exclusivement des circuits bancaires pour réussir. Cet argent noir provenant des trafics en tous genres (drogue, armes, êtres humains, organes, faux médicaments, etc.) représente environ 2 500 Md$ de PIB annuel, soit autant que l'Afrique. L'argent gris (évasion fiscale, financement occulte des partis politiques, travail clandestin, etc.) avoisine quant à lui les 7 500 Md$ de PIB annuel.

Les techniques de blanchiment purement bancaires vont de la typologie de Jurado au montage complexe sur les marchés financiers. Franklin Jurado fut missionné dans les années 1980 par le Cartel de Cali en Colombie. Selon le circuit qu'il inventa, par un processus de type « cavalerie », les fonds criminels esquissent deux mouvements : première étape, la « kennedyfication » permet à l'argent de devenir petit à petit respectable en passant de comptes en comptes et de pays en pays ; seconde étape, la « sanctification » permet à l'argent initialement sale de revenir en « odeur de sainteté » dans son pays d'origine. L'argent noir est ici directement lavé en brouillant les pistes dans la multitude de comptes bancaires successifs.

Le prêt adossé, outil de financement des investissements, peut aussi servir au blanchiment. Par exemple, l'argent à blanchir est déposé sur un compte d'une banque offshore, peu regardante, dans les Caraïbes, puis viré au Luxembourg. La somme est alors bloquée sur un compte bancaire et va être offerte en garantie d'un contrat de prêt du même montant, conclu entre le blanchisseur et une banque française. L'argent sale devient ainsi un prêt parfaitement légal. Dans la même veine, le crédit documentaire peut permettre au donneur d'ordre, résident d'un pays peu coopératif, de déposer de l'argent illicite dans la banque émettrice. Son complice, le vendeur, situé dans un pays plus conforme, recevra de l'argent légal et propre de la part de la banque notificatrice. Cette somme pourra ensuite être endossée au profit d'un fournisseur honnête en paiement d'un achat de marchandises licite et réel.

Enfin, les intermédiaires des marchés financiers offrent de multiples opportunités de blanchiment aux criminels. La dérégulation des années 1980-1990 a libéralisé le système économique et financier, ouvrant la porte à toutes les manipulations dénoncées par le journaliste Denis Robert à travers la fameuse affaire « Clearstream » (Robert et Backes, 2001). Le principe de base est cependant simple et s'apparente aux stratégies de jeu opérées dans les casinos. Vu de l'extérieur, des investisseurs passent des ordres d'achat et de vente gagnants ou perdants sur les marchés. En fait, étant tous complices, on s'aperçoit que leurs opérations sont globalement un jeu à somme nulle. Ce qui est perdu par les uns est gagné par les autres. L'idéal étant de perdre dans les pays les plus laxistes et de gagner dans les pays les plus rigoureux en termes de compliance.

Les banques mutualistes face aux fraudes

Compte tenu des spécificités éthiques et institutionnelles précitées des banques mutualistes, il paraîtrait normal que ces établissements soient plus éloignés des dérives délictuelles que les banques SA.

La présence des banques mutualistes dans les paradis fiscaux

Si s'implanter dans les paradis fiscaux n'a rien d'illégal, il semble évident que le risque de dérive y est plus important. En termes éthiques et réputationnels, la décision de filialisation offshore peut paraître peu judicieuse. Une banque qui se présente comme un établissement plus vertueux que les autres devrait s'écarter de ces zones et se cantonner à des activités transparentes et sans risque excessif, afin de ne pas exposer trop fortement ses sociétaires.

Pourtant, avec 1/6 de leur effectif total, l'activité des banques françaises dans les paradis fiscaux représente 25 % de leur chiffre d'affaires déclaré (13 Md€ sur 53 Md€ en 2015), mais 33 % de leurs bénéfices et seulement 20 % de leurs impôts (Collectif, 2016). La présence sur ces territoires s'avère donc extrêmement rentable, notamment et c'est une évidence, en économie d'impôt. Cette surperformance s'explique de plusieurs manières :

des placements plus risqués et donc plus rentables (fonds spéculatifs, fonds vautours, produits dérivés, etc.) ;

des services plus complexes et donc plus chers (conseil en gestion de fortune, gestion de portefeuilles internationaux, clientèle de milliardaires, etc., seulement 7 banques de détail sur les 159 filiales du CA (Crédit Agricole) présentes dans les paradis fiscaux et judiciaires – PFJ) ;

des transferts de bénéfice artificiels permettant une réduction de taxes, sur le modèle des montages par les multinationales de transfert de prix défiscalisant. Et des rescrits fiscaux offrant des économies fiscales non négligeables (pour un taux d'imposition normal de 12,5 % en Irlande, la BPCE (Groupe Banque Populaire – Caisse d'Épargne) ne paie que 6 % et le CA 4 %) ;

l'accompagnement à l'évasion fiscale des clients et donc une accumulation d'avoirs fructueux cachés (le procès UBS en France en 2019 a mis au jour ces pratiques, avec une condamnation de 4,5 Md€ pour la banque) ;

le manquement à certaines règles de conformité par le shadow banking qui demeure hors contrôle, notamment les règles prudentielles comme les ratios de fonds propres.

L'étude de la Plateforme des paradis fiscaux (Collectif, 2016) montre que non seulement les banques mutualistes sont présentes dans les PFJ, mais aussi elles y développent une part de chiffre d'affaires conséquente. Par exemple, le Crédit Mutuel (CM) réalise un chiffre d'affaires de 287 M€ dans les PFJ, représentant 44 % du total développé à l'international. Et si le chiffre d'affaires dans les PFJ est moindre pour les mutualistes, il s'élève pour le CA à 701 M€, soit tout de même plus de la moitié de celui de la SG (Société Générale) (cf. graphique infra). Pour le même chiffre d'affaires, un employé de banque dégagera 35 fois plus de bénéfices dans les PFJ qu'en France. Par ailleurs, « le salarié du groupe BPCE en Irlande est 31 fois plus productif qu'un salarié moyen de sa banque ».

Chiffres d'affaires dans les PFJ (en M€)

et part du CA PFJ / CA international (en %)

Source : Collectif (2016).

Même si la définition des PFJ dans cette étude est parfois critiquée1, il est indéniable que la présence sur certains territoires suspects sera difficilement remise en cause par les banques elles-mêmes, compte tenu de la rentabilité obtenue sur les produits et les services qui y sont vendus.

À l'opposé, des banques coopératives affichent clairement leur position contre les PFJ et leurs dérives. Au Canada, le MD (Mouvement Desjardins) refuse catégoriquement une présence sur ces territoires. « Il tire près de 99,8 % de ses quelque 15 Md$ de revenus annuels du Canada. Il n'a pas de filiales dans les paradis fiscaux, n'y envoie pas de fonds et n'y dirige pas de clients. Selon ses représentants, des courtiers de l'institution financière qui ont transgressé ses règles à l'égard des paradis fiscaux ont été congédiés. » (Commissions des finances publiques, 2018, p. 26). Souvent cité en exemple, le MD montre encore ici sa singularité et son engagement responsable dans un pays où les capitaux envoyés dans les PFJ sont estimés à 47 Md$ canadiens. Mais ce n'est malheureusement qu'un cas isolé.

Quelques cas embarrassants

De manière générale, les banques présentent éthiquement de nombreuses failles. Par exemple, les banques sud-africaines ont été très réticentes à rendre les avoirs cachés dans leurs coffres par Kadhafi, plusieurs années après sa chute. Le montant était estimé à plusieurs milliards de dollars en argent liquide, or, diamants, déposés dans quatre banques et deux sociétés de dépôt de valeurs sud-africaines. La première banque danoise, la Danske Bank, est accusée d'avoir laissé passer 200 Md€ de transactions suspectes via sa filiale estonienne depuis les comptes de non-résidents entre 2007 et 2015. Dans ce scandale, Deutsche Bank, JPMorgan et Bank of America seraient impliquées aux États-Unis. Pour les mêmes raisons de suspicion de blanchiment dans les pays baltes, le conseil d'administration de la grande banque suédoise Swedbank a mis fin aux fonctions de sa directrice Birgitte Bonnesen et le cours boursier a été suspendu le 28 mars 2019. Ce fut au tour de son président, Lars Idermark, de devoir démissionner une semaine plus tard.

Et les banques coopératives ne sont pas en reste. Le CM a été éclaboussé par le scandale touchant sa filiale monégasque, la banque Pasche. Le parquet national financier français avait ouvert en février 2015 une enquête pour démarchage illicite et blanchiment de fraude fiscale en France, visant le CM, le CIC (Crédit industriel et commercial) et la banque Pasche. Le soupçon porte sur des transferts de « valises » vers les paradis fiscaux les plus exotiques, des prêts adossés permettant le blanchiment des virements vers la banque des casinos en Floride. Elle a été depuis revendue à la discrète banque luxembourgeoise Havilland.

En avril 2017, la Caisse d'Épargne a été mise en examen pour « blanchiment d'escroquerie de type pyramidal en bande organisée » dans l'affaire Vivalavi Holding Group Limited pour laquelle deux frères sont accusés d'avoir abusé 200 Français dans des faux investissements en transférant l'argent via Hong Kong et l'Indonésie.

Enfin, et la liste est loin d'être exhaustive, le CA a été visé dans le scandale des CumEx Files en octobre 2018, par sa branche Caceis intervenue dans de nombreux montages répréhensibles liés à l'arbitrage de dividendes. Grâce à des transferts rapides d'actions, les fraudeurs parvenaient à se faire rembourser plusieurs fois par les États, une taxe pourtant payée une seule fois. Une autre affaire mise au jour par des journalistes du Projet de reportage sur le crime organisé et la corruption (OCCRP) met en cause Indosuez, filiale du CA, et de nombreuses banques telles que Deutsche Bank ou ING prises dans un système de blanchiment mondial estimé à 9 Md€ provenant de Russie2.

Des sanctions de plus en plus lourdes

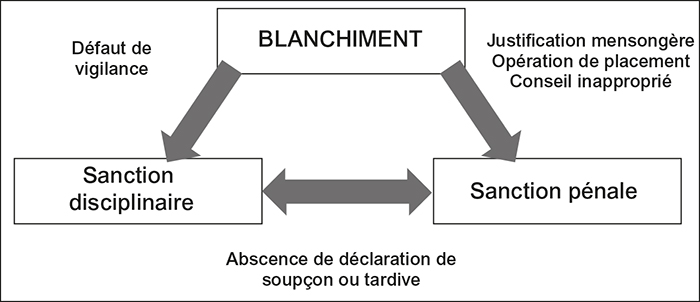

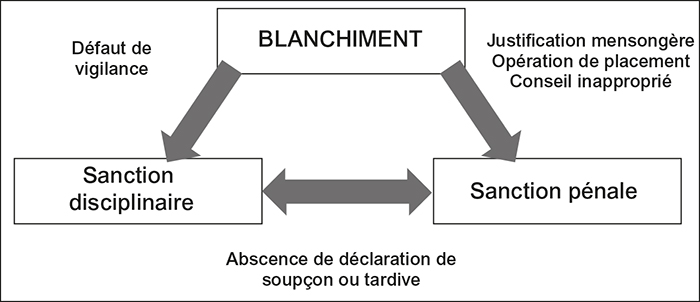

Face à ces manquements et ces délits, les sanctions qui peuvent être prononcées contre les banques dans le cadre du blanchiment et de la fraude fiscale sont de deux ordres : des sanctions pénales et des sanctions administratives (cf. schéma infra). Ces sanctions ont tendance ces dernières années, d'une part, à se multiplier et, d'autre part, à s'alourdir et ce pour plusieurs raisons. Tout d'abord, la réglementation s'est profondément renforcée obligeant les assujettis à se plier à de nouvelles obligations et contraintes, avec un contrôle accru des organismes de tutelle comme l'ACPR (Autorité de contrôle prudentiel et de résolution) et l'AMF (Autorité des marchés financiers). L'organisation judiciaire s'est parallèlement adaptée avec la création, parmi d'autres organes, du Parquet national financier (PNF), de l'Agence française anticorruption (AFA) ou encore de l'Agence de recouvrement des avoirs saisis et confisqués (AGRASC). Enfin, les politiques voient dans ces sanctions la possibilité de montrer leur bonne volonté en matière de lutte contre le blanchiment et le financement du terrorisme (LCB/FT). On pourrait en conclure qu'à défaut de démasquer les blanchisseurs, on se rabat sur les assujettis (banquiers, assureurs, experts-comptables, sociétés de jeu, etc.).

Sanctions liées au blanchiment

Source : Vernier (2017).

Quelques exemples de sanctions prononcées en France peuvent être rappelés (cf. tableau infra). Encore une fois, des banques coopératives se retrouvent sur cette liste aux côtés des banques SA. Par ailleurs, la lecture des considérants de certaines décisions de la commission des sanctions de l'ACPR est éloquente sur la réalité des dispositifs LCB/FT dans les banques mutualistes et les sanctions prononcées s'avèrent de plus en plus lourdes au fil du temps : « Chaque site utilisait ses propres circulaires, dont la conformité avec celles édictées par le siège ne semblait pas vérifiée ; qu'ainsi, le seuil de détection des opérations d'espèces dans la succursale du pays DD aurait été très élevé (200 000 USD) sans rapport avec celui appliqué en France (5 000 euros). »3 ; « La CSF ne contrôlait pas, lors de l'inspection, le traitement des alertes issues des outils FIRCOSOFT et ALERTSWIFT. »4 ; « La BPCA a méconnu ses obligations en matière de DS complémentaire et, à tout le moins, manqué de vigilance dans le dossier de Mme B1. »5 ; « Le traitement des alertes est lacunaire ; qu'ainsi, aucune procédure ne prévoit les modalités de traitement des alertes (grief 3.1) ; que la détection des opérations qui constituent des anomalies présente de graves insuffisances (grief 3.2) ; que la qualité du traitement des alertes est très insuffisante (grief 3.3) ; que les moyens humains sont insuffisants pour analyser les anomalies (grief 3.4). »6 ; analyse confirmée par le Conseil d'État : « Les conditions dans lesquelles est effectuée une opération de retrait de fonds, tout aussi bien qu'une opération de dépôt, sont susceptibles d'éveiller des soupçons sur l'origine des sommes en question ; que lorsque l'ampleur de la défaillance de la personne mise en cause dans la mise en œuvre de ses obligations de surveillance révèle une insuffisance du dispositif de contrôle mis en place, l'absence de déclaration de ces opérations conformément à l'article L. 561-15 du Code monétaire et financier constitue un manquement à ces dispositions. »7 ; « Que si l'activité de certains clients professionnels, par exemple des commerces de proximité, amène ces clients à recevoir des paiements en espèces récurrents et importants, cela peut conduire à moduler l'appréciation portée sur les versements d'espèces reçus par eux, mais ne saurait suffire à justifier que leurs opérations soient exemptées de toute surveillance à cet égard. »8.

Sanctions prononcées entre 2017 et 2018

KYC : know your constumer (connaître son client).

Source : d'après les auteurs.

Les statistiques montrent que 18 des 20 plus grandes banques européennes, soit 90 % d'entre elles, ont été sanctionnées pour des affaires liées au blanchiment ou à la fraude fiscale, le plus souvent pour des faiblesses dans leur organisation et leurs procédures de prévention et de contrôle, notamment le KYC. Certaines sont poursuivies pour complicité ou blanchiment (par exemple, UBS, Danske Bank). Parmi ces 18 banques, on retrouve le CA et BPCE.

Conclusion

Ainsi, les banques mutualistes ne sont ni plus vertueuses, ni moins vertueuses que les banques SA. On les retrouve aussi bien dans le cadre de peines pénales que de sanctions disciplinaires, au demeurant de plus en plus conséquentes. L'intérêt de la gouvernance spécifique des coopératives tient à sa proximité et donc aux activités de détail locales. La filialisation et l'internationalisation s'avèrent évidemment sources d'éloignement des décisions. Le sociétaire de Maubeuge n'a que peu d'influence, pour ne pas dire aucune, ni possibilité de contrôle sur la filiale des Îles Caïmans. Il n'en a en fait même pas connaissance. Les propositions de Malherbe (2008) ou de Lapoutte et Cadiou (2014) se confirment donc même en matière de fraude fiscale et de blanchiment de capitaux.

L'évolution des banques mutualistes, devenues généralistes et universelles, a impacté leur comportement. Pour une organisation et des activités identiques aux banques SA, elles en ont apparemment pris aussi les travers. Le danger en termes réputationnels est pourtant plus important car il est lié à l'effet boomerang (Kiesler et al., 1971 ; Lepastourel et Testé, 2011 ; Libaert, 2015) des annonces qui ne tiennent pas leurs promesses. Un établissement qui présente l'image d'une banque « plus propre » se doit d'être irréprochable. Les publicités vantant le développement durable ou le respect de l'environnement ont eu des effets dévastateurs pour de nombreuses entreprises, épinglées par des associations telles que Greenpeace qui démontraient les failles de ces sociétés en la matière. Or la notoriété des banques mutualistes auprès des clients sociétaires repose très souvent sur l'idée d'une plus grande probité. Il ne faudrait pas trop contredire ce présupposé par des agissements ou des manquements que la population refuse désormais.

Il y a donc d'autant plus une carte à jouer pour les banques mutualistes, à l'heure où les citoyens refusent l'injustice fiscale réelle ou ressentie. En quête d'une banque irréprochable, de nombreux bancarisés pourraient aisément se tourner vers celle qui affiche son rejet des pratiques douteuses en quittant les paradis fiscaux et en accentuant son contrôle KYC, à l'image des MD au Québec. L'exemple français de la « banque » coopérative Nef (Nouvelle économie fraternelle)12 montre une nouvelle voie, car elle se détermine sur des valeurs fortes de citoyenneté et de responsabilité. Mais il y a peut-être dans ce cas précis un effet « taille » non négligeable.